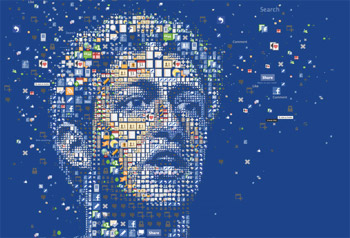

Facebook готов к IPOСегодня одна из крупнейших социальных сетей собирается подавать заявку на первичное размещение акций на бирже

Крупнейшая социальная сеть Facebook уже сегодня, 1 февраля, может подать заявку на первое публичное размещение акций на бирже. Представители компании рассчитывают привлечь в ходе IPO более 100 миллиардов долларов. К этому знаменательному событию детище Марка Цукерберга готовилось почти год, однако менеджемент Facebook все время что-то останавливало. Как сообщалось ранее, организатором по размещению ценных бумаг соцсети на бирже может стать банк Morgan Stanley. Этот же банк организовал первичное публичное размещение социальной сети LinkedIn, сервиса коллективных скидок Groupon и разработчика онлайн-игр Zynga. Как все начиналось Вопрос о размещении ценных бумаг Facebook на бирже был поднят в рамках обсуждения состоявшегося IPO социальной сети LinkedIn еще в мае 2011 года. Тогда же появилась информация, согласно которой первичное размещение акций Facebook могло состояться в апреле 2012 года или даже раньше. 100% соцсети оценивались экспертами в 66 миллиардов долларов. Однако в сентябре представители Facebook отложили выход на биржу до второй половины 2012 года, аргументировав, что компании следует «концентрироваться на развитии продукта, а не на выплатах». Тогда же от анонимных источников появилась информация, согласно которой IPO Facebook могло состояться в апреле 2012 года или даже ранее.

Стоит отметить, что сами представители Facebook никогда публично не подтверждали слухи о подготовке IPO. Впрочем, еще не став публичной, Facebook уже с этого года должна была начать публиковать отчетность. Это правило распространяется на американские компании, число акционеров которых превышает 500, а Facebook преодолела этот порог в январе 2011 года. Соцсеть Цукерберга за последние несколько лет стала одной из самых популярных интернет-площадок для пользователей и рекламодателей. В первом полугодии 2011 года выручка Facebook выросла вдвое, достигнув 1,6 миллиарда долларов. Чистая прибыль компании составила почти 500 миллионов долларов. Русские в доле В начале прошлого года российский инвестфонд DST (ныне разделен на Mail.ru Group, отвечающую за российские активы, и DST Global, управляющую зарубежными активами) совместно с банком Goldman Sachs приобрели акции социальной сети Facebook на 500 миллионов долларов. Таким образом, Goldman Sachs приобрел около 0,75% крупнейшей социальной сети, а DST Global - 0,25%. За полтора года структура Юрия Мильнера скупила почти 10% соцсети, потратив на эти цели около 900 миллионов долларов. Эксперты не раз говорили о том, что сделка с Goldman Sachs и DST также может ускорить выход социальной сети Facebook на биржу. К настоящему времени в распоряжении DST Global находятся 70% социальной сети NaszaKlasa, 10% социальной сети Facebook, а также доли в интернет-проектах Zynga, Groupon и Нигма.ру.

Засветились на бирже За последний год прошло несколько крупных размещений интернет-компаний на фондовых биржах. В мае 2011 года «Яндекс» в ходе IPO привлек 1,3 миллиарда долларов, удачно вышли на биржу американская LinkedIn, китайская Renren, музыкальный интернет-сервис Pandora. В 2010 году провела IPO Mail.ru Group, благодаря которому акционеры и сама компания в итоге заработали 1 миллиард долларов. Размещение LinkedIn вызвало ажиотаж среди игроков, в результате чего цена акций выросла по сравнению с изначальной в несколько раз. Продажа 8% акций принесла управляющей компании почти 353 миллиона долларов, что дало повод аналитикам сравнить это IPO с «дот-ком» бумом конца 90-х.

В ноябре прошлого года также состоялось долгожданное размещение акций скидочного сервиса Groupon. В результате выхода на IPO, компания смогла привлечь более 700 миллионов долларов, исходя из 20 долларов за акцию. Однако после первых минут размещения цена за акцию увеличилась до 28 долларов. Таким образом, сервис оценили в 12,7 миллиарда долларов. Компания Zynga в ходе своего IPO на бирже NASDAQ привлекла около одного миллиарда долларов. После Google Inc, которая в 2004 году в ходе первичного размещения акций привлекла около 1,9 миллиарда долларов, IPO компании Zynga стало самым крупным для интернет-компаний. Среди ожидающихся громких событий этого года, эксперты также выделяют предстоящий выход на биржу российской соцсети «ВКонтакте». Еще в начале лета 2011 года крупнейшая в России социальная сеть начала переговоры с инвестиционными банками о возможном IPO. В настоящее время окончательного решения пока не принято, но эксперты полагают, что выход на биржу социальной сети может состояться уже в этом году. Читать также: |

|||||

| Екатерина Ткаченко, Sostav.ru |