Исследования компании «Бизнес Аналитика»

Рынок кофе, как известно, включает несколько сегментов: натуральный (зерновой и молотый), растворимый (freeze-dried, гранулированный и порошковый), кофейные смеси, кофейные напитки.

В 2005 году на российском рынке кофе наблюдалось некоторое оживление: после довольно заметного сокращения темпов роста в 2004 году, когда этот показатель составлял только 3,6%, за 2005 год объем рынка в натуральном выражении увеличился на 5,5%. Таким образом, среднедушевое потребление кофе в России достигло уровня 235–240 условных чашек* на 1 человека в год.

Одной из наиболее значимых тенденций развития российского рынка кофе в последние годы является рост доли продукции, произведенной внутри страны (при этом необходимо отметить, что производство кофе в России – это, в основном, его расфасовка). Особенно это характерно для сегмента растворимого кофе: доля внутреннего производства в общем объеме этой категории в России за период 2003–2005 годов увеличилась с 46 до 71%.

Но, пожалуй, наиболее революционным в прошедшем году изменением на российском рынке кофе можно назвать появление предпосылок для развития производства растворимого кофе полного цикла – от переработки сырья до фасовки готового продукта. По оценкам «Бизнес Аналитики», уже в текущем году Россия может начать экспорт значительных объемов растворимого кофе собственного производства. Таким образом, хочется отметить, что производство кофе в России вступило в новую стадию.

До 2005 года по схеме полного цикла в нашей стране могли выпускать кофе лишь три компании: ОАО «Русский продукт» (Москва), ФГУП «Комбинат детского питания и пищевых концентратов («КДППК», Санкт-Петербург) и ЗАО «Московская кофейня на паяхъ». Но уже в 2005 году концерн Nestle S.A. (Швейцария) запустил завод в г. Тимашевске Краснодарского края, а весной 2006-го о планах открытия своего производства полного цикла в России заявил и второй по величине игрок мирового кофейного рынка – Kraft Foods Inc. (США).

Во многом переориентация игроков рынка на развитие производства полного цикла в России стимулируется отменой осенью 2005 года ввозных пошлин на зеленый кофе, то есть сырые зерна, которые жарят и либо продают в таком виде, либо производят из них молотый или растворимый кофе.

Что касается сегмента натурального кофе (молотого и в зернах), то здесь доля продукции внутреннего производства в общих продажах остается доминирующей – почти 3/4 рынка. В то же время в период с 2003 по 2005 год наблюдалось ее снижение. Это объясняется, с одной стороны, увеличением объема импорта зернового и молотого кофе дорогих марок, а с другой - развитием в 2004–2005 годах экспорта натурального кофе российской обжарки в страны СНГ.

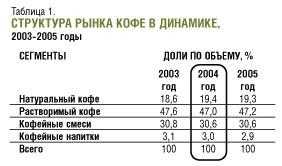

СТРУКТУРА РЫНКА

Как показывают результаты исследований, в последние годы российский рынок кофе оказался ареной довольно активных структурных процессов. Однако, несмотря на этот бурный событийный фон, структура рынка пока остается прежней – к настоящему моменту базой всего российского рынка кофе остается сегмент растворимого напитка: на эту категорию приходится около половины натурального объема кофе (табл. 1). При измерении в условных чашках эта доля еще более внушительна: 8 чашек из 10, которые выпивает средний россиянин, – это растворимый кофе (табл. 2).

Структура потребления кофе на протяжении рассматриваемого периода оставалась достаточно стабильной. Некоторые колебания долей сегментов происходили, но они не были столь существенны, чтобы можно было говорить об изменении общих пропорций российского рынка кофе и переменах в привычках потребления этого напитка.

Растворимый кофе

В этом сегменте своего рода внутренняя перегруппировка происходила в 2004 году, когда, с одной стороны, отмечался быстрый рост подсегмента кристаллического кофе, а с другой – наблюдался спад продаж порошкового кофе. Многие участники рынка предполагали, что и в 2005 году будет продолжаться резкое сокращение объема продаж порошкового кофе. Тем не менее, по оценке экспертов «Бизнес Аналитики», в прошлом году этот показатель сохранился на уровне предыдущего года, объем продаж гранулированного кофе рос умеренными темпами, а кристаллического – продолжал активно расти.

Таким образом, в 2005 году ситуация в сегменте растворимого кофе складывалась в соответствии с определившимися в последние годы тенденциями. Так, доля кристаллического кофе продолжала увеличиваться: в натуральном выражении она выросла почти на 5% по сравнению с 2003 годом и на 2,5% - по сравнению с 2004-м (табл. 3).

Доля самой емкой группы - гранулированного кофе - продолжала незначительно снижаться и опустилась ниже 40%, доля порошкового кофе тоже уменьшилась – почти на 4% за период 2003–2005 годов.

Иными словами, спрос в сегменте растворимого кофе в 2003–2005 годах продолжал смещаться в пользу дорогих видов напитка. При этом не подтвердилась версия о быстрой поляризации спроса, когда высокой популярностью одновременно пользуются как самая дорогая, так и самая дешевая продукция. Не оправдались и предположения о возможном коллапсе подсегмента порошкового кофе в масштабе всего российского рынка. Таким образом, процесс смещения спроса в сторону дорогой продукции на российском рынке происходит более плавно, чем это представлялось многим его участникам в начале периода активного роста объема продаж кристаллического кофе.

Натуральный кофе (зерновой и молотый)

В сегменте зернового и молотого кофе темпы роста физического объема в 2005 году снизились до уровня общих темпов роста рынка, которые составляют около 5%. Но здесь следует учесть тот факт, что в 2004–2005 годах, как уже было отмечено, заметно вырос экспорт натурального кофе российской обжарки, и это в известной мере сузило объем сегмента на отечественном рынке.

Данные торговых исследований показывают также, что в сегменте натурального кофе продолжает постепенно увеличиваться доля молотого кофе. Если в 2002 году складывалось впечатление, что рынок еще не выбрал направление и нет общей динамики, то уже с 2003 года данные аудита розничной торговли практически по всем регионам начали показывать более быстрый рост продаж молотого кофе (в натуральном выражении) по сравнению с зерновым. И в 2003 году объем продаж молотого кофе в России сравнялся с объемом продаж зернового кофе. В 2005 году продажи молотого кофе превзошли продажи зернового и составили почти 56% общего объема продаж сегмента в натуральном выражении. Можно предположить, что это свидетельствует, в частности, о повышении уровня доверия потребителей к российским брендам в этом сегменте.

Кофейные смеси

В сегменте кофейных смесей, как показывают результаты торговых исследований, при общем умеренном росте отдельные его группы («2 в 1», капуччино, ароматизированные смеси) имеют разную и нестабильную динамику. При этом основой сегмента, обеспечивающей рост, остаются смеси типа «3 в 1»: кофе+сахар+сливки – на долю этой категории приходится более 70% общего объема продаж сегмента. На наш взгляд, такое положение дел связано в первую очередь с тем, что сегмент кофейных смесей очень чувствителен к новым продуктам: появление новинки вызывает всплеск спроса, который затем легко переориентируется на другие продукты в рамках того же сегмента.

КРУПНЕЙШИЕ ИГРОКИ И МАРКИ

Доли компаний, присутствующих на российском кофейном рынке, в структуре продаж существенно различаются. В то же время можно отметить, что лидером рынка кофе в целом, и растворимого кофе в частности, является компания Nestle, контролирующая примерно пятую часть всего объема продаж рынка в натуральном выражении.

В сегменте растворимого кофе, самом емком на рынке, такие гиганты, как Nestle и Kraft Foods, суммарно обеспечивают около половины общих продаж. Далее следуют Cacique de Cafe Soluvel (Бразилия), Tchibo GmbH (Германия), ООО «Чайный дом «Гранд» (Москва) и «Русский продукт».

Марки Nestle уверенно лидируют и в двух крупнейших группах растворимого кофе (табл. 4, 5). Так, в категории гранулированного растворимого кофе крупнейшая марка этой компании – Nescafe Classic – обеспечивает почти 2/3 суммарных продаж этого вида кофе. Доля второй марки этой группы – Maxwell House (Kraft Foods) – составляет около 13%, доля каждой из остальных марок не превышает 5%.

В категории кристаллического кофе на долю Nescafe Gold приходится около четверти продаж, а ближайшие конкуренты уступают более чем вдвое: Jacobs Monarch (Kraft Foods) и Tchibo Exclusive (Tchibo) занимают примерно по 10% каждая, а доли марок Tchibo Mild (Tchibo) и Carte Noire (Kraft), замыкающих пятерку лидеров в этой группе, составляют примерно 6-7%.

В группе порошкового кофе со значительным преимуществом лидирует Cafe Pele (Cacique), на долю которого приходится чуть меньше 40% общего объема продаж категории.

В ближайшие годы развитие российского кофейного рынка будет происходить в рамках уже сложившихся тенденций. Рост рынка в целом продолжится, однако темпы прироста не будут превышать 3–5%. Можно ожидать, что более высокими темпами, чем в среднем по рынку, будут увеличиваться продажи натурального кофе. Что касается растворимого напитка, то здесь, как и в предыдущие годы, развитие будет происходить неравномерно: структура потребления продолжит смещаться в сторону более дорогого кристаллического кофе.

* Коэффициенты пересчета: 1 чашка = 2 г растворимого кофе = 4,5 г кофейного напитка = 8 г зернового кофе = 18 г кофейной смеси.