Украинский экспреcсНе успели водочные компании привыкнуть к тому, что украинский «Союз-Виктан» теперь отчасти российский, как участок под строительство завода в россии приобрела молодая амбициозная «Хортица». Впрочем, главная битва с украинцами за прибыль развернется уже не на нашей территории.

Как стало известно СФ, «Союз-Виктан» готов продать «SV на березовых бруньках» французской Pernod Ricard. Новый щелчок по носу российским производителям: один шаг — и международная компания завладеет брэндом, выросшим в значительной степени за счет российского рынка.

На самом деле украинские производители водки заработали на России дважды. Первый раз — в ранних 1990-х. Дело в том, что Россия не взимала таможенные пошлины с поставщиков украинской водки до 1997 года. А если учесть, что экспорт вообще не облагается акцизом по месту производства, наша страна стала для украинских предпринимателей воистину золотой жилой. Например, владелец «Союз-Виктана» Андрей Охлопков первоначальным капиталом обзавелся именно благодаря экспорту водки в Россию. Точная сумма неизвестна, но на строительство первого завода хватило.

Киев—Москва

ВО ВТОРОЙ РАЗ украинцы появились в России в начале 2000-х. Застрельщиком была компания Nemiroff Якова Грибова. «В 1998 году мы первыми в мире соединили в одном алкогольном напитке мед и перец,— рассказывает Александр Глусь, председатель совета директоров „Nemiroff холдинг“.— Получилась настоящая бомба».

По мнению Вадима Дробиза, директора департамента информации СУАР, в успехе Nemiroff была еще одна составляющая — маркетинговые приемы и схемы мирового уровня. «В начале 2000-х все, на что хватило креативного мышления российских алкогольных маркетологов,— это программы продвижения зонтичных брэндов,— вспоминает Дробиз.— Nemiroff и другие украинские компании предложили такие рекламные концепции, что ФАС, которая отлучила от телевидения российских водочников, очень долго не могла придраться к украинцам».

Сейчас Nemiroff ведет переговоры о приобретении производства на территории России и даже о создании собственного завода. Компания готова инвестировать в строительство $50 млн. Правда, процесс затянулся на два года. По словам Александра Глуся, средняя загрузка двух украинских заводов компании в 2007-м составит 80–85%. «Если бы не кризис 2006 года, вызванный недостаточно продуманным внедрением ЕГАИС и введением новых акцизных марок, мы бы уже начали создавать производство,— сокрушается Глусь.— Если не будет форс-мажоров, в следующем году мы приобретем и модернизируем здесь завод и параллельно будем строить свой».

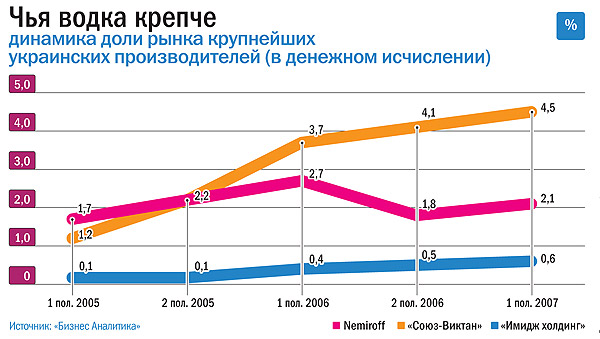

Триумфальный выход Nemiroff на рынок несколько омрачил другой украинский гость — «Союз-Виктан». В 2005 году компания купила подмосковный завод, ранее принадлежавший фирме-дистрибутору «Вестор», и перенесла на него производство марок, продаваемых в России, и в первую очередь «SV на березовых бруньках», за которую, кстати, ожесточенно судилась с Nemiroff. Отлаженное местное производство позволило компании быстрее реагировать на спрос и, по данным «Бизнес Аналитики», даже немного обогнать первопроходца по итогам восьми месяцев 2007 года по доле рынка — на 0,1 процентного пункта (здесь и далее учитывается доля рынка в денежном выражении).

Борясь за Россию, украинские водочники не забывают «между делом» потолкаться локтями на родном рынке. Толкание привело к тому, что по итогам 2006 года и «Союз-Виктан» (произвел 6,3 млн дал водки), и Nemiroff (6,9 млн дал) уступили родной рынок молодому «Имидж холдингу» (8 млн дал, марка «Хортица»). Прорыв «Имидж холдинга» тем более удивителен, что долгое время компания вообще не являлась производителем: свой завод она построила лишь в 2003 году — последней из украинских водочников.

«Главные конкуренты „Хортицы“ — „Союз-Виктан“, Nemiroff — воевали в 2005–2006 годах на несколько фронтов: украинский, российский и прочее зарубежье,— объясняет Вадим Дробиз успех „Имидж холдинга“.— Поэтому лидерство „Хортицы“, сосредоточившейся на Украине, было на том этапе предопределено. Немалую роль сыграло и то, что „Хортица“ располагала собственной налаженной дистрибуцией — торговым домом „Мегаполис“».

Самая свежая новость от «Имидж холдинга»: в окрестностях Санкт-Петербурга компания купила участок площадью 20 га под строительство собственного производства. «На российском заводе продукция будет производиться под двумя марками: одна в субпремиальном сегменте, другая в премиальном,— говорит Сергей Величко, директор по маркетингу ТМ „Хортица“.— Марки находятся на стадии разработки. Мы считаем, что брэндовая продукция и, в частности, „Хортица“, может и должна производиться только в одном месте. Повторить вкус на другом предприятии абсолютно нереально».

Интересно, что главные украинские конкуренты «Имидж холдинга» в России формируют стратегию исходя из противоположной точки зрения. «Союз-Виктан» успешно производит в России товары, которые прежде выпускал на Украине. «Главное в процессе — способность обеспечить жесткий контроль качества на всех этапах технологической цепочки производства,— считает Александр Глусь.— Мы можем клонировать наши бизнес-процессы и воссоздавать технологии производства на территории других государств».

По словам Сергея Величко, новое предприятие задумывается как существующее независимо от украинского завода «Хортица». А значит, его продукция будет продаваться в России (а также в других странах, включая Украину) наравне с «Хортицей». «Внутренней конкуренции мы не боимся. Пусть конкурируют»,— говорит Величко.

Ближайшие цели «Имидж холдинга» — довести свою долю украинского рынка до 33% и плюс к этому завоевать 6% российского. Аппетиты неплохие, учитывая, что крупнейший на сегодня брэнд «Зеленая марка» от «Русского алкоголя», по данным «Бизнес Аналитики», занимает 5,8%. В двойственности и таится главная опасность для «Имидж холдинга». Следуя по пути поверженных на украинском рынке конкурентов, производитель «Хортицы» рискует угодить в ту же ловушку, что и они,— развязать войну на несколько фронтов.

|

|

| Nemiroff первым соединил перец и мед в одной бутылке — и получилась настоящая бомба |

На своем поле

УКРАИНСКИМ КОМПАНИЯМ и во второй раз удалось собрать в России отличный урожай. По данным «Бизнес Аналитики» за восемь месяцев 2007 года, брэнды «Союз-Виктана» занимают в России второе место (совокупная доля — 4,2%), за ним с минимальным отрывом следует Nemiroff (цветные и белые водки), который делит третье и четвертое места с «Путинкой» (4,1%).

Конечно, в украинской горилке нет ничего магического. Российские производители сами виноваты в том, что впустили агрессивных соседей. «Украинский рынок раньше, чем российский, вошел в стадию, на которой доход начал формироваться не за счет ухода от уплаты НДС или акциза, а за счет конкуренции за потребителя,— объясняет Глусь.— Если вы „зарабатываете“ за счет экономии на налогах, зачем заниматься маркетингом?»

Еще одной причиной, помешавшей российским компаниям выставить заслон перед южным соседом, стал пресловутый «водочный сепаратизм» — система налогообложения, побуждавшая губернаторов покровительствовать местной водке. «В начале 2000-х, когда существовала региональная марка, у украинских водочников де-факто было привилегированное положение,— считает генеральный директор компании „Регата“ Алексей Колесников.— Региональная марка как минимум замедляла продвижение российской продукции. Импорт от этого был освобожден. Однако акцизных складов и региональной марки уже года два как нет, но в то время склады сильно помогали украинцам».

Сепаратизм привел к тому, что водочные компании в России так и не сумели обогнать по общему обороту украинских коллег, а значит, консолидировать рынок. Если на Украине первая пятерка компаний контролирует около 70% производства водки, то в России на топ-5 приходится лишь 20% отрасли (с учетом украинских игроков). Следствие — невозможность собрать достойные рекламные бюджеты и неспособность игроков отстоять интересы перед государством, например в борьбе с 40% нелегального рынка, заполнив который, можно неплохо заработать. «На Украине у нас есть серьезные лоббистские возможности,— признается Александр Глусь.— Поэтому за несколько лет нам удалось сократить теневую составляющую алкогольного рынка до 20%».

Москва—Нью-Йорк

НО ГЛАВНОЕ ОТЛИЧИЕ российских водочных компаний от украинских в том, что российский рынок для наших производителей родной, в то время как для соседей-славян — зарубежный. Наблюдение банальное, но из него вытекает не такой уж и банальный вывод: украинские компании рассматривают Россию как безусловно важный рынок, но наряду с другими, не менее значимыми (США и Польшей, например). Пытаясь закрепиться в России, они мыслят международными категориями. Важный факт, если учесть, что через несколько лет основная борьба за прибыль будет разворачиваться уже не в России. Зарубежные «водочные» страны, и особенно США, как пространство для экспансии гораздо более привлекательны: конъюнктура позволяет поставлять туда водку по цене в полтора-два раза выше, чем в России. «Водочный сегмент является одним из самых быстрорастущих на алкогольном рынке,— говорит Вадим Григорян, директор по маркетингу „Pernod Ricard Восточная Европа“.— Если раньше форпостом роста были США, то теперь Франция, Испания и Германия также растут достаточно быстро. Например, во Франции сегмент водки увеличился на целых 20%, что для такой устоявшейся в алкогольном смысле страны феноменально».

Российские производители, конечно же, рассчитывают заработать на Западе благодаря имиджу русской водки. «Все иностранцы, особенно регулярные потребители водки, знают, что водка родилась в России»,— говорил в интервью «Коммерсанту» Рустам Тарико, владелец компании «Руст», экспортирующей водку под марками Imperia и «Русский стандарт». Украинские компании упирают на более общее понятие «славянской водки». «В США вообще никто не различает водку, произведенную в разных славянских странах. Русская, украинская, польская — неважно,— уверяет Александр Глусь.— Для американцев главное, что это исконно славянский напиток с общим названием „водка“».

Но истина может оказаться удручающей и для российских, и для украинских водочников. «Россия не отстаивала свои интересы как водочная страна на государственном уровне, и постепенно это восприятие стерлось у потребителя, другие страны начали запускать свои водочные брэнды»,— говорит Вадим Григорян. Не случайно успехи российской водки за рубежом выглядят пока не слишком убедительно. По оценкам СУАР, в 2007 году на экспорт уйдет 5–5,5 млн дал водки. По сравнению с общим объемом российского рынка — 130 млн дал — это мизер. Более того, главным импортером нашей водки является Латвия. Причина подобной метаморфозы проста: в Латвии располагается завод Latvijas Balzams, принадлежащий SPI Юрия Шефлера. Там экспортная российская водка превращается в «Столичную» и далее распространяется по всему миру.

У украинских производителей ситуация на первый взгляд лучше. Например, только 45% объема продукции под брэндом Nemiroff реализуется на Украине. И тем не менее, по данным СФ, практически вся произведенная компанией водка продается на территории СНГ.

Очевидно, ни русская, ни славянская «прописка» не дает производителям существенных конкурентных преимуществ. Не остается ничего иного, кроме как выстраивать брэнд и дистрибуцию, то есть работать как все. А с брэндингом у славян, по мнению Григоряна, не все хорошо. «Российские и украинские водочники выглядят в американских магазинах просто несерьезно,— рассказывает он.— Названия этих водок не адаптированы для западного рынка. По сравнению с другими международными марками наша водка имеет бледный вид. Может быть, за исключением „Русского стандарта“ и еще одной-двух марок».

Проблема «бледного вида» более или менее решена у «Руста», в том числе благодаря солидному маркетинговому бюджету. По крайней мере, Рустам Тарико обещает потратить на маркетинг своей продукции в США $100 млн за пять лет. Кроме того, Тарико обладает важным активом — выстроенной дистрибуцией. Ведь «Руст» до недавнего времени был крупнейшим в России дистрибутором дорогого импортного алкоголя, и Тарико удалось выжать из высокого статуса максимум выгоды. Он сумел договориться с крупными западными алкогольными компаниями (Remy Cointreau, William Grant & Sons, Gruppo Campari) о перекрестной дистрибуции: «Руст» продвигает брэнды партнерских компаний в России, а партнеры — водку Тарико на международном уровне. Другой российский брэнд — водка «Столичная» — имел сильные позиции в США еще со времен СССР. Сейчас он входит в портфель Pernod Ricard.

Ни одна другая российская или украинская компания не может похвастаться такими связями. Им приходится выстраивать дистрибуцию самостоятельно, однако заметных успехов добиться никому не удалось. Но по большому счету вопрос брэндинга упирается в бюджеты и идеи, а украинские компании уже показали на опыте освоения российского рынка, что умеют распоряжаться и тем и другим.

«В России всего несколько брэндов, которые имеют хороший потенциал на рынках дальнего зарубежья: „Русский стандарт“ („Руст“), „Парламент“ (группа „Парламент“), „Царская“ („Ладога“),— считает Вадим Дробиз.— И „Зеленая марка“, и „Путинка“, и еще ряд хорошо продающихся в России водок — это прежде всего брэнды славянского рынка, азиатского рынка. Из украинских марок наиболее многообещающее будущее на международном рынке, как мне представляется, у Nemiroff. Он ярче и эмоциональнее в потенциале, чем другие украинские водки».

Nemiroff пока только разрабатывает стратегию продвижения на американском рынке, зато «Имидж холдинг» фактически вышел на него. Во всяком случае, с точки зрения имиджа. Компания заявила об участии в тендере по продаже брэнда Absolut. Проводящее тендер шведское правительство оценило марку в $4,3 млрд. «В заявке „Хортицы“ на участие в тендере 60% — пиар»,— считает Вадим Дробиз. Конечно, обещать жениться — еще не значит жениться. Но возможно ли найти более эффективный способ бесплатно заявить о себе миру? Прекрасный образчик украинского маркетинга в действии — теперь на международном уровне.

Но лучшим ориентиром, наверное, можно считать марку Grey Goose (в переводе на русский — «Серый гусь»). Эта водка категории суперпремиум была создана американской компанией Sidney Frank Importing в 1997 году. Каких-то семь лет спустя она заняла третье место в США и была продана Bacardi за $2,3 млрд. Такая алкогольная success story в духе доткомов.

Похоже, российским компаниям надо срочно придумывать своего «серого гуся». Иначе они так и останутся производителями самой вкусной в мире, самой исторически правильной, но никому не нужной водки.

Владислав Коваленко

03.12.2007 Секрет фирмы

|