Битва за миллиард: где делят рекламные деньги

Десятилетие потрясений: стратегический анализ трансформации рекламного рынка России (2015-2027)

Раздел 1: Резюме для современного маркетолога

Российский рекламный рынок за последнее десятилетие пережил не просто эволюцию, а фундаментальную структурную перестройку. Его архитектура была полностью переписана под влиянием цифровой революции, консолидации медиаактивов в руках локальных экосистем и тектонических сдвигов в поведении потребителей. Для руководителей, принимающих стратегические решения, понимание этих глубинных процессов является ключом к эффективному распределению инвестиций и достижению долгосрочного роста.

Объем рынка рекламы в средствах ее распространения, по данным Ассоциации коммуникационных агентств России (АКАР), вырос почти втрое в номинальном выражении — с 307 млрд рублей в 2015 году до более 900 млрд рублей в 2024 году, что свидетельствует о его колоссальной динамике. Движущей силой этого роста стал интернет, который к 2024 году сконцентрировал более 52% всех медийных бюджетов, окончательно закрепив за собой статус центра гравитации рекламной вселенной. Однако наиболее взрывной рост сегодня наблюдается не в традиционных цифровых сегментах, а в Retail Media — рекламе на платформах электронной коммерции. Этот канал демонстрирует признаки гиперактивного развития и претендует на доминирующую роль во всей рекламной экосистеме в ближайшие годы.

Судьба традиционных медиа в эту эпоху перемен оказалась неоднозначной. Наружная реклама (OOH) пережила настоящее возрождение благодаря повсеместной цифровизации. Переход от статичных щитов к цифровым экранам (DOOH) с возможностью программатик-закупок превратил ее в один из самых быстрорастущих и технологичных сегментов рынка. В то же время печатные издания (Publishing) столкнулись с необратимым структурным упадком, вызванным миграцией аудитории и рекламных бюджетов в онлайн.

Будущее эффективных рекламных инвестиций лежит в плоскости интегрированных стратегий, которые гармонично сочетают охват трансформированного видео (эфирное ТВ + онлайн-видео/CTV), измеримую эффективность Retail Media и точное, контекстуальное воздействие программатик-DOOH в реальном мире. На горизонте уже просматривается следующий технологический рубеж — конвергенция иммерсивных технологий, таких как дополненная реальность (AR), и биометрической обратной связи, получаемой с помощью нейромаркетинга. Этот синтез обещает переопределить само понятие вовлеченности, сместив фокус с кликов и показов на подсознательные эмоциональные реакции потребителя.

Раздел 2: Великая цифровая миграция: ретроспектива десятилетия (2015-2024)

2.1. Общая траектория рынка: от восстановления к гиперросту

Анализ данных АКАР за последнее десятилетие демонстрирует впечатляющую траекторию роста российского рекламного рынка. Общий объем бюджетов, направленных на рекламу в средствах ее распространения, увеличился с 307,0 млрд рублей в 2015 году до 903,6 млрд рублей в 2024 году. Этот рост не был линейным и характеризовался несколькими ключевыми периодами. Последовательное восстановление и рост в 2016-2019 годах сменились краткосрочными, но ощутимыми спадами, связанными с макроэкономическими и геополитическими шоками. Так, пандемия COVID-19 привела к сокращению рынка в 2020 году до 483,5 млрд рублей, а события 2022 года вызвали еще одно падение до 561,6 млрд рублей.

Однако наиболее показательной стала динамика 2023-2024 годов. Рынок не просто восстановился, а продемонстрировал взрывной рост, достигнув 730,7 млрд рублей в 2023 году и превысив отметку в 900 млрд рублей в 2024 году. Этот скачок нельзя объяснить одним лишь посткризисным восстановлением. Он отражает фундаментальную перестройку медиаландшафта. Уход ряда глобальных цифровых платформ в 2022 году создал временный вакуум, после чего рекламные бюджеты были не просто возвращены, а агрессивно перераспределены в пользу оставшихся доминирующих локальных экосистем, таких как Яндекс, VK и Ozon. Концентрация спроса на ограниченном пуле премиального инвентаря спровоцировала значительную медиаинфляцию, которая, наряду с реальной экономической активностью, стала одним из ключевых драйверов номинального роста рынка. Таким образом, рост последних двух лет — это сложный композит из органического спроса, перераспределения капитала и существенного удорожания рекламного инвентаря в условиях снизившейся конкуренции.

2.2. Тектонический сдвиг: визуализация перераспределения бюджетов

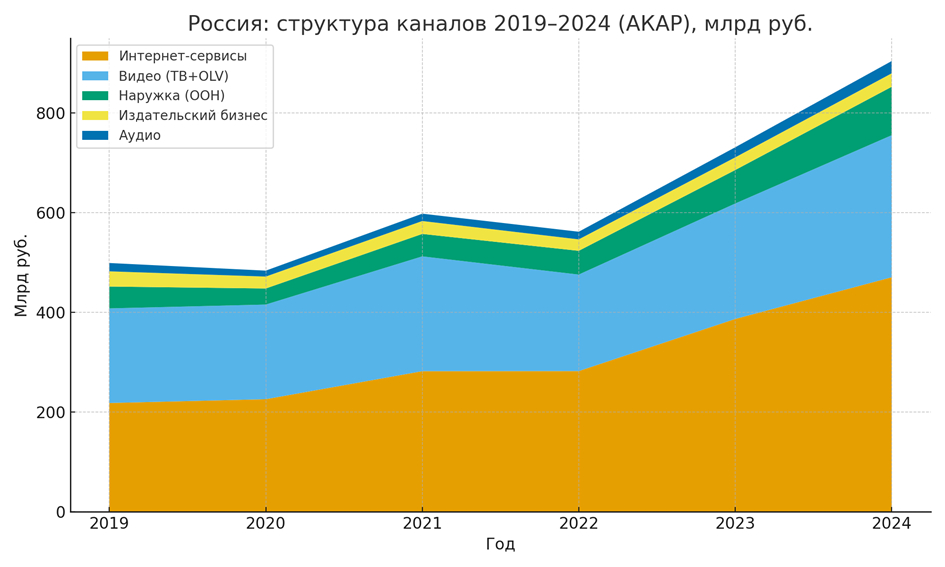

Параллельно с ростом общего объема происходило кардинальное изменение внутренней структуры рынка. Главным трендом десятилетия стала неуклонная миграция бюджетов в цифровые каналы. Если в 2015 году доля интернета была значительной, то к 2024 году она стала доминирующей.

Структура рынка в 2024 году, по данным АКАР, выглядит следующим образом:

● Интернет-сервисы: 52,0%

● Видео (ТВ + OLV): 31,5%

● Наружная реклама (OOH): 10,7%

● Издательский бизнес (Print): 3,0%

● Аудио (Радио + Digital Audio): 2,7%

Этот сдвиг является частью глобальной тенденции — по оценкам ведущих мировых агентств, таких как dentsu и GroupM, доля цифровой рекламы в мире приближается к 70%. Однако, в России этот процесс имеет свои особенности, связанные с высокой скоростью адаптации технологий и доминированием локальных цифровых платформ, которые смогли эффективно абсорбировать бюджеты, ранее уходившие глобальным игрокам.

Раздел 3: Анализ каналов: победители, проигравшие и трансформеры

3.1. Цифровой колосс: за порогом 50%

Сегмент «Интернет-сервисы», достигший в 2024 году объема в 470,2 млрд рублей, стал зрелым ядром современного медиамикса. Эта цифра, основанная на методологии АКАР, отражает лишь часть цифровой экономики. Существует методологическая дилемма, имеющая критическое значение для стратегического планирования. Параллельно с АКАР, которая учитывает в основном медийные размещения, существуют более широкие оценки. Так, Ассоциация развития интерактивной рекламы (АРИР) оценивает весь рынок интернет-продвижения в 1,236 трлн рублей за 2024 год, а группа Okkam прогнозирует, что общий рынок с учетом Retail Media достигнет 1,9 трлн рублей в 2025 году.

Ключевая причина такого расхождения — феномен Retail Media. Этот сегмент, включающий рекламные инструменты внутри экосистем ритейлеров и маркетплейсов, стал главным драйвером роста цифровой рекламы в мире. Глобальные прогнозы предрекают ему объем в $175-177 млрд в 2025 году, что позволит ему впервые обогнать по доходам телевидение. В России этот тренд проявляется еще более ярко. Прогноз Okkam, согласно которому в 2025 году на Retail Media придется 891 млрд рублей, или 46% всего рекламного рынка (в широком его определении), говорит о настоящем «квантовом скачке». Этот рост подпитывается успехами локальных гигантов e-commerce, таких как Ozon, чья рекламная выручка за 9 месяцев 2024 года выросла на 92%.

3.2. Метаморфоза видео: от линейного ТВ к «тотальному видео»

Сегмент «Видео», объединяющий традиционное телевидение и онлайн-видео (OLV), с общим объемом 284,8 млрд рублей в 2024 году, является примером успешной трансформации. Нарратив здесь — не о смерти ТВ, а о его перерождении. Постепенное снижение смотрения линейного ТВ компенсируется и дополняется бурным ростом потребления видеоконтента в цифровой среде, в первую очередь на платформах Connected TV (CTV) — Smart TV и ТВ-приставках.

Глобальные тенденции служат здесь надежным ориентиром. Мировые расходы на рекламу в CTV, по прогнозам, достигнут $48 млрд в 2025 году, причем до 75% всех транзакций будут осуществляться через программатик-платформы. Отчеты dentsu и MAGNA показывают двузначные темпы роста CTV на фоне стагнации или спада в линейном ТВ. Это означает, что стратегический подход к видеорекламе окончательно сместился от дихотомии «ТВ или диджитал» к целостной концепции «Total Video», где планирование охвата и частоты происходит кросс-платформенно, охватывая все экраны, на которых потребитель взаимодействует с видеоконтентом.

3.3. Ренессанс OOH: цифровой феникс

Наружная реклама стала главным сюрпризом десятилетия, превратившись из консервативного медиа в один из самых динамичных и технологичных каналов. Со среднегодовым темпом роста (CAGR) в 17,3% за 2019-2024 годы, OOH-сегмент достиг 97,1 млрд рублей в 2024 году.

Двигателем этого ренессанса стал Digital Out-of-Home (DOOH). В 2024 году этот подсегмент вырос на ошеломляющие 82%, достигнув 54,6 млрд рублей. Таким образом, на цифровые носители теперь приходится 56% всех бюджетов в наружной рекламе. Этот показатель выводит Россию в число мировых лидеров по цифровизации OOH, опережая такие крупные рынки, как Китай (46%) и Бразилия (46%), и уступая лишь Австралии (74%) и Великобритании (66%). Рост DOOH обусловлен внедрением передовых технологий: программатик-закупки позволяют автоматизировать и таргетировать кампании, динамический креатив — адаптировать сообщения в реальном времени, а новые аналитические инструменты — измерять эффективность на уровне, ранее недоступном для офлайн-медиа.

Взрывной рост DOOH и Retail Media, на первый взгляд, относится к разным сферам, но по своей сути это два проявления одного и того же макротренда — «платформизации» физического и коммерческого пространства. DOOH превращает улицы, торговые центры и транспорт в адресные, управляемые данными рекламные платформы. Retail Media делает то же самое с онлайн-витринами и полками физических магазинов. В обоих случаях происходит наложение цифровых технологий (программатик, таргетинг, аналитика) на ранее «немые» офлайн-среды, превращая пространство в медиа. Это стирает границу между онлайн- и офлайн-рекламой и требует от брендов перехода к единой платформенной стратегии закупки аудиторий, где бы они ни находились.

3.4. Длинный хвост: расходящиеся пути аудио и прессы

Судьба двух других традиционных каналов — прессы и аудио — сложилась по-разному. Издательский бизнес демонстрирует долгосрочное структурное сжатие (CAGR -2,4% за 2019-2024 гг.), что полностью соответствует глобальной тенденции. Миграция читателей и, что более важно, рубричной рекламы (classifieds) в интернет подорвала экономическую модель печатных СМИ. Канал не исчезает, но трансформируется в нишевый инструмент для работы с узкими, высокодоходными аудиториями (B2B, люкс, тематические спецпроекты).

Аудиосегмент, напротив, показал умеренный, но стабильный рост (CAGR +8,1%). Его устойчивость объясняется двойственной природой: традиционное радио сохраняет свою роль как эффективный канал для построения охвата и частоты, в то время как цифровое аудио (подкасты, стриминговые сервисы) предлагает глубокое вовлечение, таргетинг и становится все более важной частью медиамикса.

3.5. Осязаемая точка контакта: непреходящая ценность маркетинговых услуг

Сегмент маркетинговых услуг (BTL), включающий промоакции, мероприятия и сувенирную продукцию, вырос до 127,8 млрд рублей в 2024 году. Хотя его общая динамика уступает медийным каналам, он сохраняет свою стратегическую важность. Особенно показателен бум в подсегменте «промоиндустрия/мерч», который с 2018 по 2024 год вырос втрое — с 22,2 до 66,2 млрд рублей. Это отражает растущее понимание брендами ценности физических артефактов в цифровом мире. Фирменная продукция, сувениры и уникальный опыт на мероприятиях становятся мощными инструментами для построения лояльности, укрепления сообщества и создания прямой, эмоциональной связи с потребителем.

Этот график наглядно показывает ключевые отличия российской динамики. Наиболее разительно выделяется наружная реклама: в то время как в мире ее доля стагнирует или незначительно снижается, в России она демонстрирует феноменальный рост и увеличивает свое присутствие в медиамиксе. Это подчеркивает успешность и глубину цифровой трансформации российского OOH-сегмента.

Раздел 4: Прогноз на 2025-2027 гг.: проектируя следующую волну

4.1. Прогноз развития российского рынка (2025-2027)

Основываясь на текущих трендах, динамике каналов и умеренной медиаинфляции, можно спрогнозировать дальнейший рост российского рекламного рынка. Ожидается, что его общий объем увеличится с 903,7 млрд рублей в 2024 году до 1 149,7 млрд рублей к концу 2027 года.

В структуре рынка продолжатся плавные изменения. Доля интернет-сервисов продолжит расти и достигнет 53,9% к 2027 году. Доля видеоконтента будет незначительно снижаться (до 30,5%), как и доля издательского бизнеса (до 2,3%). При этом наружная реклама, как ожидается, сохранит свою прочную позицию с долей около 10,8%, подтверждая свой статус одного из ключевых столпов медиамикса.

4.2. Консенсус-прогноз по мировому рынку: макровзгляд

Глобальный рекламный рынок в 2025 году, по прогнозам ведущих аналитических агентств, впервые превысит отметку в $1 трлн. Оценки темпов роста варьируются от +4,9% (MAGNA, dentsu) до +7,4% (согласно последнему, повышенному прогнозу WARC).

Драйверы роста на глобальном уровне четко определены. Весь прирост обеспечит цифровой сегмент, который, как ожидается, вырастет на 8-10%. Ключевыми точками роста внутри него станут:

● Retail Media: +11-15%

● Paid Social: +7-10%

● Online Video/CTV: +8-18%

Традиционные медиа, в первую очередь линейное ТВ, продолжат терять позиции с прогнозируемым снижением на 2-3% в год.

4.3. Встречные и попутные ветры: факторы риска для российского рынка

Несмотря на позитивный прогноз, существует ряд факторов, способных повлиять на траекторию развития российского рынка. Ключевым риском остается высокая медиаинфляция, особенно в цифровых каналах, вызванная ограниченным инвентарем у ключевых игроков и высоким спросом. Потенциальное насыщение наиболее востребованных форматов может привести к снижению рентабельности инвестиций (ROI) для рекламодателей. Также нельзя исключать влияние регуляторных изменений и общей макроэкономической конъюнктуры, которые могут скорректировать как потребительскую активность, так и готовность брендов инвестировать в продвижение.

Раздел 5: Стратегический план инвестиций на 2025 год и далее

5.1. Архитектура современного медиамикса

Анализ текущих тенденций и прогнозных данных позволяет сформулировать принципы построения эффективного медиамикса на ближайшие годы.

● «Видео-ядро»: Стратегия должна базироваться на синергии охватных и таргетированных видеоформатов. Крупные спонсорские проекты на ТВ, особенно в рамках знаковых спортивных и культурных событий, по-прежнему незаменимы для быстрого построения знания о бренде. Эти инвестиции должны дополняться кампаниями в OLV и CTV, где можно точно управлять частотой контакта и работать с узкими аудиторными сегментами, недоступными на ТВ.

● Интеграция с «перформанс-экосистемой»: Retail Media необходимо рассматривать не как отдельный канал, а как неотъемлемую часть performance-маркетинга. Его уникальные данные о реальных покупках (first-party data) должны использоваться для оптимизации поисковых кампаний, таргетинга на сайтах ритейлеров и для off-site продвижения, создавая единую атрибуционную модель от показа до покупки.

● Программатик-слой в реальном мире: Долю DOOH в медиамиксе следует увеличивать, активно используя его программатик-возможности. Геотаргетинг, закупка по времени суток, динамическая адаптация креативов под погодные условия или трафик позволяют эффективно связать цифровую стратегию бренда с физическим присутствием потребителей в ключевых локациях.

5.2. Распределение бюджетов: куда инвестировать, что поддерживать и от чего отказываться

● Ставки на рост: Основные точки роста для увеличения бюджетных аллокаций — это Retail Media, CTV/OLV и Programmatic DOOH. Эти каналы демонстрируют наилучшую динамику и обладают наибольшим потенциалом для повышения эффективности.

● Охватные якоря: «Тотальное видео» и крупноформатная наружная реклама должны оставаться «якорями» медиамикса, отвечающими за построение бренда, поддержание знания и обеспечение широкого охвата.

● Оптимизация и нишевые ходы: Печатные издания и традиционное радио следует использовать более хирургически — для работы с узкоспециализированными аудиториями, в рамках интегрированных PR-кампаний или для решения специфических тактических задач, а не для массового охвата.

● Не забывать осязаемое: Важно сохранить бюджеты на маркетинговые услуги, особенно на производство мерча и организацию experiential-мероприятий. В мире цифровой эфемерности физические артефакты и живой опыт создают прочную эмоциональную связь с брендом и повышают пожизненную ценность клиента (LTV).

5.3. Императив измерений

В условиях фрагментированного, многоплатформенного медиаландшафта традиционные модели атрибуции по последнему клику теряют свою актуальность. Для объективной оценки вклада каждого канала в конечный бизнес-результат необходимо внедрение более сложных подходов к измерениям. Обязательным элементом управления бюджетом должно стать использование эконометрического моделирования (Marketing Mix Modeling, MMM) и проведение тестов на инкрементальность (incrementality testing). Только эти инструменты позволяют получить реальное представление о ROI по всему портфелю маркетинговых инвестиций.

Раздел 6: Следующий рубеж: иммерсивная и биометрическая реклама

6.1. Конвергенция AR и нейромаркетинга

Заглядывая за горизонт текущих трендов, можно предположить, что следующая революция в рекламе будет связана не с появлением нового медиаканала, а с синтезом двух передовых технологий: дополненной реальности (AR) и нейромаркетинга.

● Дополненная реальность (AR) как интерфейс: AR предоставляет технологическую основу для создания по-настоящему иммерсивной, вовлекающей рекламы. Она выводит взаимодействие за пределы плоского экрана, позволяя накладывать цифровую информацию и опыт на физический мир. Успешные кейсы, такие как приложение IKEA Place для «примерки» мебели в интерьере или виртуальные примерочные одежды и косметики, демонстрируют ее способность кардинально улучшать визуализацию продукта и вовлеченность потребителя. Реклама перестает быть тем, что вы видите, и становится тем, что вы делаете.

● Нейромаркетинг как механизм измерения: Нейромаркетинг, в свою очередь, дает инструменты для измерения истинной эффективности этого иммерсивного опыта на подсознательном уровне. Используя такие методы, как айтрекинг (отслеживание движения глаз), электроэнцефалография (ЭЭГ) и анализ микровыражений лица, бренды могут выйти за рамки кликов и просмотров. Они получают возможность измерять подлинное эмоциональное вовлечение, уровень внимания и когнитивную нагрузку, которые вызывает их коммуникация.

6.2. Биометрически оптимизированный рекламный опыт

Представим себе рекламный опыт будущего. AR-реклама автомобиля не просто позволяет разместить его виртуальную модель у себя во дворе. С помощью встроенного айтрекинга она определяет, на какие элементы дизайна или функции вы смотрите дольше всего, и в реальном времени подсвечивает их, предоставляя дополнительную информацию. AR-опыт в ритейле, анализируя микровыражения вашего лица, может определить восторг или замешательство при виде продукта и мгновенно предложить консультацию или персонализированную скидку.

В этой парадигме цель рекламы смещается с «доставки сообщения» на «создание опыта», а ключевой метрикой становится не «показ», а «подтвержденный эмоциональный резонанс». Это открывает путь к гиперперсонализации, основанной не на истории ваших кликов, а на подсознательных сигналах, которые посылают ваш мозг и тело.

6.3. Путь к массовому внедрению и этические аспекты

На сегодняшний день широкому внедрению этих технологий мешают технологические барьеры и высокая стоимость. Однако по мере развития аппаратной базы (AR-очки, более мощные смартфоны) и удешевления сенсоров, масштабирование биометрической рекламы станет вопросом ближайшего десятилетия.

Вместе с тем, этот технологический скачок поднимает глубокие этические вопросы и проблемы конфиденциальности. Сбор и анализ биометрических данных потребителей требует высочайшего уровня ответственности, прозрачности и создания надежной нормативно-правовой базы. Будущее эффективной и одновременно этичной рекламы будет зависеть от способности индустрии найти баланс между технологическими возможностями и безусловным уважением к частной жизни человека.