Йо-хо-хо и бутылка рома

Украинский рынок элитного алкоголя

Исследования компании PR-Service ВОПРОС КЛАССИФИКАЦИИ

Аналитики до сих пор не пришли к единому мнению о том, какие именно напитки относить к элитному алкоголю. По этой причине большинство исследований, статистических данных и экспертных оценок нельзя считать абсолютно корректными. Часть экспертов относят к элитному алкоголю только крепкие импортные напитки, например виски, джин, ром, текилу. Другие исследователи полагают, что в данную категорию имеет смысл отнести некрепкий алкоголь импортного производства высокой ценовой группы, то есть тихие и игристые вина, а также вермуты всемирно известных винных домов. Есть и такие специалисты, которые ориентируются исключительно на цену, поэтому к элитному алкоголю причисляют и дорогие напитки, изготовленные на Украине: водку, коньяк, некоторые вина.

Чтобы не создавать путаницы, в данной статье предлагается взять за основу ту классификацию, на которую ориентируется большинство аналитиков: к элитному алкоголю относятся импортированные напитки, соответствующие коду УКТ ВЭД 2208. Это такие крепкие алкогольные напитки, как арманьяк, бренди, виски, граппа, джин, кальвадос, коньяк, ликеры, мескаль, ром, тафия, текила.

Что касается коньяка, то к элитному относят коньяк премиального ценового сегмента как зарубежного, так и отечественного производства. Такой выбор связан с тем, что именно в данных категориях уже в ближайшее время могут произойти кардинальные изменения, которые приведут к полному переделу украинского алкогольного рынка в течение 5 лет.

СИТУАЦИЯ НА РЫНКЕ

Общий объем украинского алкогольного рынка в натуральном выражении эксперты оценивают в 40 млн дал, из которых на элитный сегмент приходится менее 2% – это порядка 350 тысяч дал крепкого алкоголя (без коньяка) и более 150 тысяч дал коньяка. Более конкретной цифры – и по рынку в целом, и по «элитке» в частности – не могут привести даже профильные ассоциации, так как до сих пор нет точных данных о том, какая часть рынка находится «в тени». Более того, постоянные изменения в законодательном регулировании отрасли приводят к тому, что в разные годы этот показатель может колебаться то в сторону уменьшения, то в сторону увеличения.

В сегменте импортного алкоголя ситуация еще хуже, так как здесь теневой рынок активно работает сразу в двух направлениях: банальная контрабанда и поставки по «серым схемам» (занижение инвойсов, махинации с кодами товаров, операции с грузами-«отказниками» и прочее). Официально рынок импортного элитного алкоголя не дотягивает и до $ 10 млн в год, по неофициальным оценкам - он превышает $ 30 млн. Эксперты отмечают, что в зависимости от вида алкоголя «левак» может занимать от 20 до 75% объемов продаж той или иной категории напитков. Основная причина таких показателей нелегальных объемов кроется в высоких таможенных пошлинах на элитный алкоголь, которые до недавнего времени действовали на Украине. Такая «забота о здоровье нации» со стороны государства привела к тому, что ряд напитков стали выпускать местные производители. В частности, украинцы достаточно давно освоили розлив кальвадоса, абсента и некоторых вермутов по лицензии. Но в мае текущего года Украина стала членом ВТО, то есть от протектората собственных производителей пришлось отказаться.

Что же касается структуры сбыта элитного алкоголя, то за несколько последних лет она практически не претерпела изменений. Львиная доля продаж – 65% – приходится на розничные торговые точки. Здесь стоит выделить продуктовые сети, специализированные магазины по продаже алкоголя, Интернет-магазины. Рост культуры потребления алкогольных напитков приводит к тому, что все больше и больше потребителей готовы за бутылкой того или иного напитка специально ехать в алкогольный бутик. Сегодня на Украине действуют сразу несколько сетей таких магазинов, так или иначе аффилированных с импортерами. Большинство таких сетей ориентированы на вина, но и «тяжелый» импортный алкоголь в их ассортименте также имеется. Около трети продаж обеспечивает сегмент HoReCa. Причем объемы продаж через этот канал увеличиваются аналогично росту всего рынка. А вот поставки элитного алкоголя на заказ розничным клиентам становятся все менее и менее популярными. Тем не менее на такие продажи до сих пор приходится почти 5%.

СЕГМЕНТЫ РЫНКА

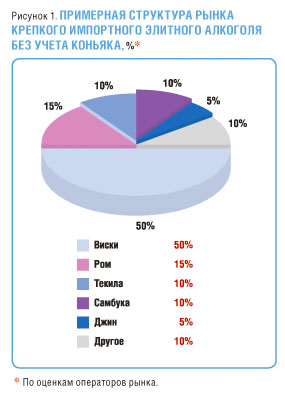

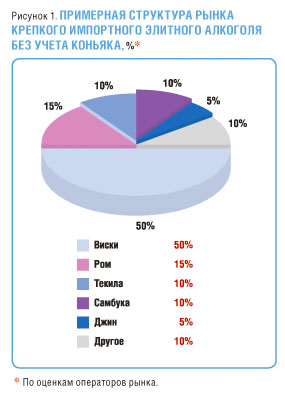

Если говорить об элитном крепком алкоголе без учета коньяка, то самой «увесистой» категорией является виски, на долю которого в структуре рынка приходится порядка 50% (рис. 1). Другие напитки даже совокупно едва дотягиваются до показателей его продаж. Эксперты дают этому несколько объяснений, но наиболее логичным является следующее: другая крепкая «элитка» в основном используется для приготовления коктейлей, тогда как виски потребляется украинцами преимущественно в чистом виде. Соответственно, и объем потребления совершенно другой. Кроме того, данный напиток уже успел стать статусным, пить его престижно и модно как в молодежной среде, так и в кругу почтенных джентльменов. Ежегодно потребление виски на Украине увеличивается на 10–15%.

Аналитики прогнозируют ускорение темпов роста продаж виски, и дело не только в том, что оно подешевеет, - подобные прогнозы эксперты базируют на схожести украинского и российского рынков алкоголя с оговоркой на запаздывание украинского в несколько лет. Как известно, в 2007 году импорт виски в РФ увеличился практически в 2 раза, и, несмотря на падение объемов продаж в начале 2008-го, предполагается, что по итогам текущего года рынок виски в России увеличится на 20%. Соответственно, подобного ускорения роста можно ожидать и на Украине.

Наиболее популярными торговыми марками виски сегодня на украинском рынке являются Chivas Regal (Chivas Brothers Ltd., Шотландия/Pernod Ricard Group, Франция), Hankey & Bannister (Inver House Distillers Ltd., Великобритания), Jameson (Irish Distillers Ltd., Ирландия/Pernod Ricard Group), Johnnie Walker (Diageo plc, Великобритания).*

Приблизительно на одном уровне потребления находятся такие крепкие напитки, как ром и текила. Правда, ром с недавних пор начал демонстрировать более быстрые темпы роста потребления – в 2007 году операторы рынка оценили их на уровне 20–25%. Объясняется это ускорение растущей популярностью коктейлей на основе данного напитка. В частности, клубная среда Украины переживает бум мохито: открываются бары, специализирующиеся на этом коктейле, устраиваются тематические вечеринки. Самым популярным ромом является Bacardi (Bacardi & Company Ltd., Германия/ООО «Баккарди Рус», Россия), за ним следуют Captain Morgan (Captain Morgan Rum Co., США), Havana Club (Pernod Ricard Group/ЗАО «П.Р.Русь», Россия) и прочие.

В категории «Текила» лидерами продаж можно назвать торговые марки Olmeca (Pernod Ricard Group), Sauza (Allied Domecq plc, Великобритания/Pernod Ricard Group) и Sierra (Borco-Marken-Import GmbH & Co. KG, Германия).*

Замыкает пятерку наиболее популярных на украинском рынке импортных крепких напитков джин. Объемы его продаж почти в 10 раз меньше, чем в сегменте виски, и приблизительно в 2 раза меньше, чем в категориях текилы и рома. Украинцы еще не распробовали данный напиток, да и коктейли на его основе не столь популярны, как мохито или текила-бум. Тем не менее культура пития джина постепенно растет. Если ранее большую часть объемов реализации обеспечивали такие раскрученные марки, как Beefeater (Allied Domecq plc, Великобритания/Pernod Ricard Group) и Gordon’s (Diageo), то в последнее время растут и показатели продаж London Hill Dry Gin (Peter J. Russel Group, Шотландия/ООО «Старбор», Россия) или американского сухого джина Seagram’s (Joseph E. Seagram & Sons, Inc., США).

Отдельно хотелось бы рассказать о самбуке. Еще три года назад в структуре рынка крепкого импортного алкоголя она вместе с арманьяком, граппой, кальвадосом и прочими необычными напитками входила в не очень почетную категорию «Другие», которая, в свою очередь, занимала 10–15% рынка. Таким образом, фактически объемы потребления самбуки равнялись статистической погрешности. Однако за достаточно короткий период ей удалось войти в пятерку лидирующих напитков и даже обогнать джин. Аналитики не исключают, что причиной этого стала популяризация самбуки в молодежной среде не только как компонента коктейлей, но и как самостоятельного алкогольного напитка. А специфичность потребления самбуки – ее поджигают в бокале – лишь добавила ей баллов популярности. Однако поставщики не спешат радоваться: как отмечают практически все эксперты, самбука до сих пор не ассоциируется у потребителя с определенным брендом, что значительно затрудняет продвижение. Такая ситуация может в долгосрочной перспективе негативно сказаться на росте продаж этого напитка.

Подтверждают столь печальную тенденцию и представители HoReCa: например, Савелий Либкин, учредитель корпорации «Реста» (г. Одесса, рестораны «Дача», «СтейкХауз», «Компот»), утверждает, что три года назад почти каждый клиент заведений сегмента, заказывающий виски, точно называл марку напитка, однако «плавал» в названиях брендов рома, джина и текилы. Сегодня ситуация поменялась. Клиенты не просто различают торговые марки указанных напитков, а начинают заказывать и самые популярные бренды, и столь специфические, как, к примеру, EL Charro или Seagram’s. Но в отношении самбуки культура украинцев пока еще находится на достаточно низком уровне. Порою кажется, что многие и не подозревают, что это отдельный алкогольный напиток, полагая, что это какой-то специфический коктейль.

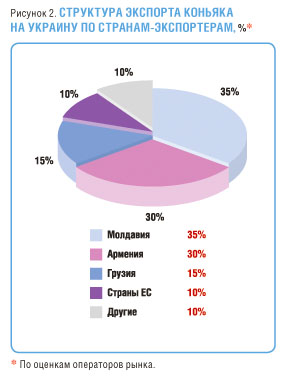

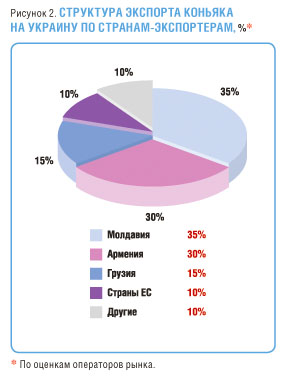

На рынке коньяка, объем которого на Украине составляет более 3 млн дал, импортеры занимают не более 5%. При этом порядка трети поставок обеспечивает Молдавия (рис. 2), чью продукцию пока сложно в большинстве своем отнести к элитной группе. В премиальном сегменте преобладают армянские и грузинские коньяки, а также коньяки европейского производства. Совокупно их объем не превышает 100 тысяч дал в год.

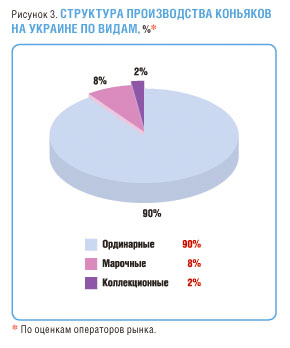

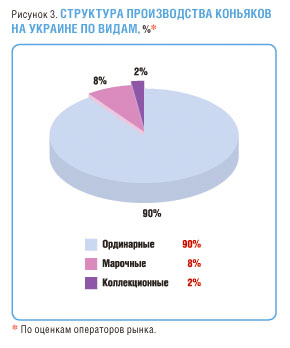

Что же касается внутреннего производства, то марочные коньяки некоторых украинских предприятий могут конкурировать с наиболее дешевыми торговыми марками, к примеру, армянского коньяка. Но к элитной группе из продукции местного производства все же можно отнести, пожалуй, только коллекционные коньяки. А на их долю выпадает только около 2% общего объема производимого на Украине коньяка (рис. 3), то есть около 70 тысяч дал в натуральном выражении. Часть такой продукции поставляется на экспорт, поэтому на внутреннем рынке, по оценкам специалистов, оседает менее 50 тысяч дал.

ЦЕНЫ

Основным событием, повлиявшим на цены на украинском рынке алкоголя, стало, безусловно, вступление страны в ВТО. С 16 мая текущего года импортная пошлина на ввоз крепкого алкоголя снизилась более чем в 2 раза – с 7,5 до 3,5 евро за 1 литр. Правда, парламент под давлением мощного лобби местных производителей попытался ввести отсрочку хотя бы до 1 января 2009 года, чтобы позволить рынку адаптироваться к новым правилам. Однако президент Украины наложил вето на данные начинания.

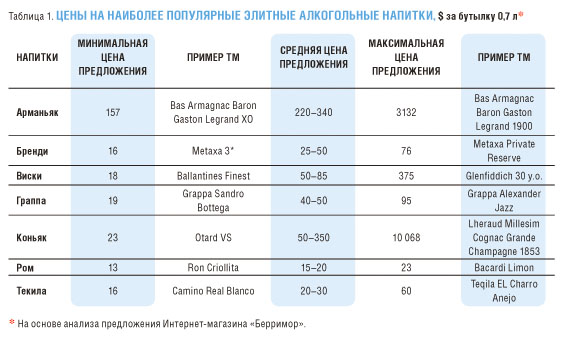

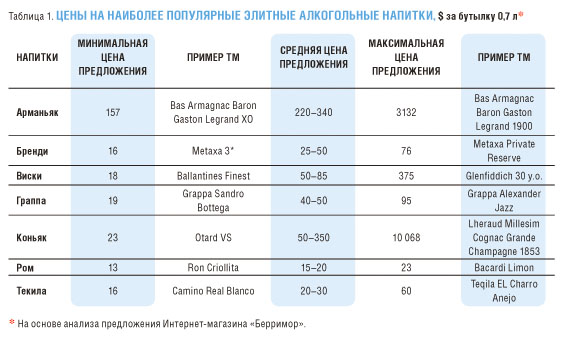

Снижение пошлины сразу же сказалось на рынке – напитки большинства категорий подешевели на 15–20%. Если сравнить минимальные и максимальные цены на элитный алкоголь одного из специализированных украинских Интернет-магазинов, приведенные в таблице 1, со стоимостью «элитки» в российских Интернет-магазинах, то можно убедиться в том, что разница действительно составляет около 20%, а по некоторым позициям и все 50%.

Такое снижение цен привело и к некоторому смещению ценовых сегментов. Если ранее виски низкого ценового сегмента можно было приобрести до $ 25–30, то сегодня цены этого сегмента начинаются от $ 18.** Это продукция ТМ Johnnie Walker Red Label, Jameson, Ballantines и некоторых других.

Средний ценовой сегмент колебался в диапазоне $ 150–200, тогда как в настоящее время разброс составляет $ 100–150. В этом ценовом секторе позиционируются марки Johnnie Walker Black Label, Blanton’s, Chivas Regal и другие.

Виски премиального сегмента стоят от $ 200, ранее – от $ 250–300.

Бренди, ром и текила также подешевели: нижняя ценовая планка для этих напитков не превышает $ 25. Средний ценовой сегмент представлен напитками до $ 50, а все, что стоит дороже, смело можно отнести к премиальному сегменту.

Арманьяки в цене снизились незначительно, что обусловлено не столько экономическими факторами, сколько психологическими причинами. Любители этого благородного напитка платят не за сам алкоголь, а за статус. Поэтому снижение цены может отпугнуть часть потребителей. Арманьяк подешевел только в нижнем ценовом сегменте.

ПЕРСПЕКТИВЫ РЫНКА

В отношении перспектив развития рынка эксперты прогнозируют дальнейшее падение цен на импортный алкоголь. В ближайшее время можно ожидать удешевления еще на 30–50%. Дело в том, что сегодня потенциал снижения цен не до конца реализован – большинство торговых организаций, и прежде всего розничных сетей, в настоящее время продают запасы алкоголя, приобретенного еще при старых пошлинах. Пока они держат цену, но вскоре уже начнут ее снижать. Что же касается долгосрочной перспективы, то крепкий алкоголь премиального сегмента подешевеет еще и в 2011 году, когда пошлина на него будет вовсе отменена.

Интересная ситуация складывается на рынке коньяка: как и другие напитки из группы УКТ ВЭД 2208, они подешевели на 15–20% – эта тенденция весьма ощутима в нижнем и среднем ценовых сегментах, однако она не коснулась «милензимов». И это обстоятельство может практически полностью погубить украинское коньячное производство. Сегодня качественный ординарный коньяк местного производства можно приобрести за 30–50 грн за бутылку (около $ 10), тогда как за аналогичную продукцию из Франции придется отдать до $ 25. При этом импортные коньяки постепенно будут падать в цене, так как еще не все торговые организации подстроились под новые таможенные пошлины и сегодня еще распродают остатки предыдущих поставок. А вот украинские коньяки будут дорожать. Дело в том, что уже приняты законодательные акты, подразумевающие увеличение стоимости акцизов для коньячных спиртов через год после вступления Украины в ВТО, то есть в мае 2009 года. Акциз подорожает с сегодняшних 10 грн за 1 литр ($ 2,2) до 21,5 грн за литр ($ 4,8). Такой скачок, конечно же, приведет к росту цен на готовую продукцию. Эксперты прогнозируют, что украинские коньяки подорожают почти вдвое. То есть уже через год они практически сравняются в цене с французскими аналогами. Не тяжело спрогнозировать, что при равной цене потребитель сделает выбор не в пользу украинской продукции. Тем более что совсем скоро – в 2011 году – напитки местных производителей потеряют право называться коньяком. Это тоже требование ВТО, считающей, что коньяками могут называться только те алкогольные напитки, которые были произведены во французской провинции Коньяк. С 2011 года украинские коньяки будут переименованы в бренди.

ЗАКЛЮЧЕНИЕ

Подводя итоги обзора, можно констатировать, что вступление Украины в ВТО влечет за собой серьезные изменения на рынке алкогольной продукции. Это касается как напитков, производимых на Украине – коньяка, тихих и игристых вин, так и крепкого элитного импортного алкоголя. Как уже отмечалось, элитный алкоголь зарубежного производства может стать гораздо доступнее рядовому потребителю, что, безусловно, приведет к некоторому перекосу спроса в первые несколько лет после вступления страны в ВТО. Да и традиционные для Украины напитки могут стать более популярными в импортном исполнении, нежели в местном.

Таким образом, украинский рынок представляет собой достаточно объемный «лакомый кусок» для иностранных производителей, на завоевание которого они могут бросить часть маркетинговых и прочих ресурсов. Этот факт еще больше усугубит положение местных производителей алкогольных напитков. Эксперты считают, что в перспективе 3–5 лет большая часть украинских игроков будет вынуждена либо полностью свернуть производство, либо перейти в нишевые сегменты.

С одной стороны, можно порадоваться за украинских потребителей, а с другой – стоит погрустить о горькой судьбе, к примеру, уникальных крымских вин или одесского шампанского...

* Марки перечислены в алфавитном порядке.

** Здесь и далее приводятся цены за бутылку 0,7/0,75 литра.