Эстеты, на троих! Предпочтения мужчин на московском рынке коньяка

Исследования компании Capital Research Group (NEIMS) Рост доходов населения в РФ в последние годы позволяет говорить о том, что повышается и культура «пития». В частности, определенное количество потребителей крепких алкогольных напитков переключается с водки на коньяк и бренди сегмента low middle (250–350 рублей за 0,5 литра). Доля бренди и коньяка в структуре потребления из года в год увеличивается на 13–15% и в настоящее время составляет свыше 6,6 млн дал в год.

В ноябре 2005 года компания Capital Research Group (NEIMS) исследовала предпочтения москвичей на рынке коньяка. В опросе принимали участие проживающие и/или работающие в Москве мужчины двух доходных групп – от 250 до 500 у.е. и от 500 до 1000 у.е. на человека в семье. Всего было опрошено 680 респондентов, покупающих коньяк не реже 1 раза в 2 месяца либо употребляющих его на основании собственного выбора не реже 1 раза в месяц. В результате исследования определились такие составляющие потребительского поведения, как частота покупки, частота потребления коньяка, предпочитаемый объем продукта, а также предпочтения по «национальности» приобретаемой коньячной продукции.

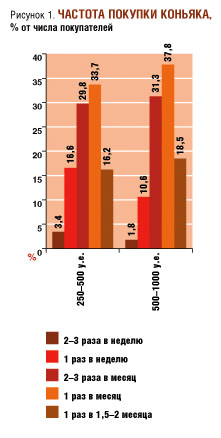

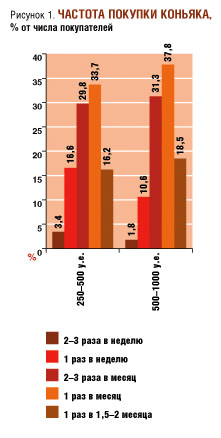

При анализе полученных данных выяснилось, что частота приобретения коньяка варьируется в зависимости от уровня дохода респондентов: так, например, 1 раз в неделю и чаще коньячную продукцию в большей степени приобретают москвичи доходной группы от 250 до 500 у.е. – суммарно на 7,6% больше, чем участники опроса с доходами от 500 до 1000 у.е. Однако во всех остальных временных промежутках лидируют респонденты с более высоким достатком (рис. 1).

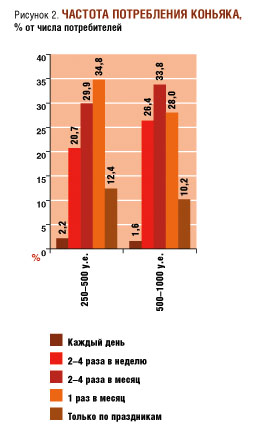

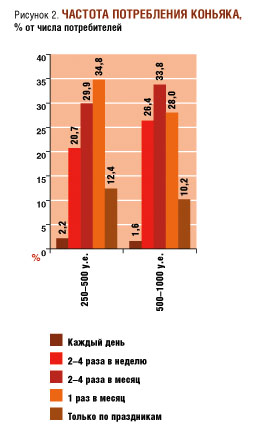

Что касается частоты потребления коньячной продукции, то в более доходной группе преобладают те, кто пьют коньяк 2–4 раза в месяц, а в менее доходной – 1 раз в месяц: эти показатели практически равны и составляют 33,8 и 34,8% соответственно (рис. 2).

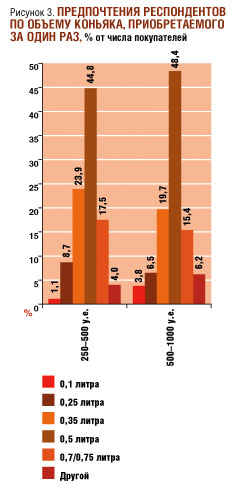

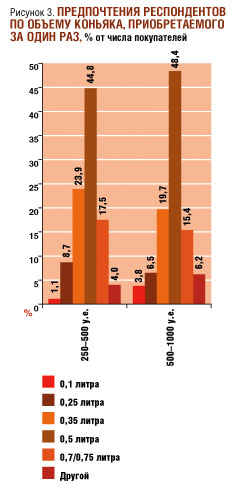

Что касается объема разовой покупки, то представители обоих групп предпочитают приобретать коньяк емкостью 0,5 литра: в группе респондентов с доходами от 500 до 1000 у.е. это почти 50%, а в группе с доходами от 250 до 500 у.е. – около 45%. В то же время в менее доходной группе выше процент покупателей коньяка объемом 0,25 и 0,35 литра (рис. 3).

Сравнивая показатели частоты приобретения и частоты потребления коньячной продукции, а также учитывая информацию о предпочтениях респондентов по объему коньячной продукции, приобретаемой за один раз, можно сделать вывод, что определенная часть менее доходной аудитории покупает коньяк для сиюминутного употребления, в то время как респонденты с более высокими доходами склонны к покупке коньяка в качестве напитка, который должен постоянно находиться в домашнем баре.

Таким образом, для менее доходной аудитории коньяк становится своеобразным субститутом более привычной для русского человека водки, тогда как для респондентов с более высоким достатком он служит некоей статусной составляющей и потребление этого напитка не является обиходным процессом.

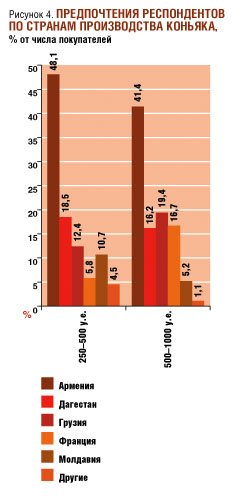

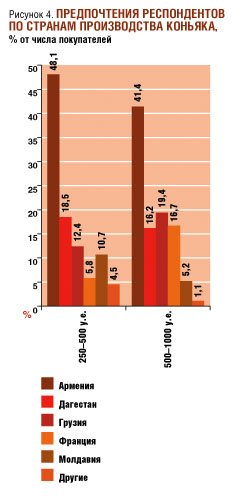

С точки зрения предпочтений москвичей по странам производства коньячной продукции, в обеих доходных группах наблюдается бесспорное лидерство армянских коньяков (рис. 4).

Между тем с ростом доходов потребителей повышается спрос на французские коньяки. Так, компания CRG (NEIMS) располагает данными, что москвичи с ежемесячным доходом свыше 1000 у.е. на человека в семье покупают такую продукцию уже в 58% случаев. В предпочтениях потребителей с доходом от 500 до 1000 у.е. французский коньяк занимает третью позицию, уступая лишь грузинскому, тогда как у москвичей с доходами от 250 до 500 у.е. эта продукция занимает лишь пятую позицию, закрывая, таким образом, пятерку лидеров.

Молдавский коньяк пользуется спросом в первую очередь самой низкодоходной аудитории, дагестанский находит своего потребителя в сегменте low middle. Потребление грузинского коньяка равномерно распределено внутри middle сегмента в целом (250–1000 у.е. на человека в семье в месяц) с ростом доли в зависимости от доходности.

Проанализировав все данные, полученные в ходе исследования, можно сделать вывод-прогноз, что в ближайшие несколько лет в России рынок коньячной продукции будет расти как в количественном, так и в качественном выражении. Рост благосостояния не может не повлиять на «ментальную» составляющую: чем больше человек зарабатывает, тем больше у него становится запросов как в качественном аспекте, так и в эстетическом. И возможно, когда-нибудь российские потребители коньячной продукции, а вместе с ними и производители осознают, что аспект эстетический в потреблении коньяка играет не последнюю роль. Ведь истинное удовольствие можно получить только от чего-то «настоящего», поэтому хочется надеяться, что с развитием данного рынка в России произойдет более четкое разграничение сегментов коньяка и бренди.