Почему банки стали чаще отказывать в кредитах — и что с этим делать

По данным Национального бюро кредитных историй (НБКИ), в декабре 2024 года выдача потребительских кредитов в России сократилась на 49,7% по сравнению с январем того же года.

К началу 2025 года рынок не восстановился — напротив, банки продолжили ужесточать требования к заемщикам.

В августе 2025 года доля отказов по заявкам на потребительские кредиты достигла 74,1%, что на 4,7 процентных пункта больше, чем годом ранее.

По сравнению с июлем показатель немного снизился (в июле — 75,9%), а от весеннего пика (77,3% в марте) банки отошли лишь на 3,2 пункта.

Среди регионов с наибольшим числом отказов лидируют Новосибирская область (76,2%), Краснодарский край (75,7%), Омская (75,7%), Кемеровская (75,5%) и Волгоградская (75,4%) области.

Основная причина роста доли отказов — жесткая денежно-кредитная политика Банка России, направленная на охлаждение рынка и снижение рисков перегрева потребительского кредитования.

Банки стали осторожнее

Причина — политика Центрального банка России, направленная на сдерживание необеспеченного кредитования и снижение долговой нагрузки населения.

В конце 2024 года выдача потребительских кредитов сократилась на 49,7% по сравнению с январем того же года.

ЦБ РФ стремится ограничить рост потребительской задолженности, чтобы не допустить новой волны инфляции и рисков невозврата.

Однако это не означает, что кредиты теперь недоступны — просто банки стали внимательнее к тем, кому доверяют деньги. И чтобы получить одобрение, нужно понимать, как они оценивают клиентов.

Как банки оценивают заемщика

Каждый банк имеет собственную систему скоринга, однако ключевые критерии схожи:

- кредитная история и кредитный рейтинг;

- платежеспособность и уровень дохода;

- трудовой стаж и стабильность занятости;

- наличие судимостей или долгов;

- число обращений в банки за последние месяцы.

Каждый новый отказ снижает вероятность одобрения в будущем, поэтому важно не подавать заявки хаотично — лучше заранее подготовиться.

Проверка глубже, чем кажется

Помимо кредитного рейтинга, банки все чаще подключают службу безопасности. Проверяются долги, судебные дела, исполнительные производства, арбитражи. Если у человека есть статус банкрота, судимость, просрочки по ФССП или он зарегистрирован в регионе с ограниченным финансированием, вероятность отказа резко возрастает.

Бывает, что формально все в порядке, но отказ приходит все равно — и банк не обязан объяснять причину.

По статье 821 Гражданского кодекса РФ финансовая организация вправе не раскрывать детали решения, если заподозрит клиента в неблагонадежности.

Отказы получают не только люди, но и бизнес

Важно: банки оценивают не только заемщика, но и работодателя. Банк также может отказать из-за:

- несоответствия возрастным или общим требованиям;

- низкого или нестабильного дохода;

- ошибок в анкете или документах;

- предоставления ложной информации.

Преимущество имеют клиенты, работающие в стабильных компаниях с положительной финансовой отчетностью.

Как повысить вероятность одобрения

Главное правило — не подавать заявки подряд во все банки. Каждый отказ фиксируется и снижает рейтинг.

Лучше один раз провести анализ своей ситуации: проверить кредитную историю, уровень долговой нагрузки, стабильность доходов.

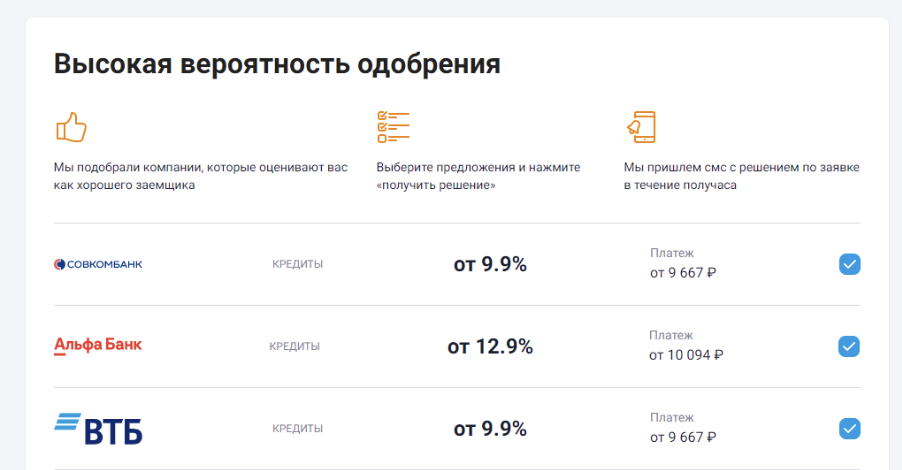

Помочь с этим могут сертифицированные кредитные брокеры. Они бесплатно проверят кредитную историю, рассчитaют ПДН, подберут подходящие банки и помогут выстроить стратегию, чтобы одобрение было с первой попытки.

Вывод

Получить кредит в 2025 году можно, но теперь это вопрос не удачи, а подготовки. Если понимать, как думает банк, и грамотно выстроить стратегию — вероятность одобрения резко возрастает.

Финансовая грамотность и анализ перед подачей заявки — ваш главный капитал. Остальное решается цифрами.

Хотите рассчитать, выгоден ли кредит вашему бизнесу?

Составьте финансовую модель или обратитесь к специалистам по финансовому планированию — это поможет понять, какой эффект принесут заемные средства и стоит ли их брать сейчас.