Финансовое планирование 2026: влияние налоговой реформы на устойчивость бизнеса

Повышение НДС и корректировка налоговых режимов усиливают давление на прибыльность компаний. В материале показываю, почему системное финансовое планирование позволяет оценить влияние изменений и выстроить стратегию, которая сохраняет устойчивость в новом году.

Что такое финансовое планирование и для чего оно нужно бизнесу

Финансовое планирование — это не просто расчет цифр на будущее, а целый процесс. Вы ставите цели, продумываете, как их достичь, и распределяете ресурсы так, чтобы бизнес рос и оставался устойчивым.

Для малого и среднего бизнеса это особенно важно. Финансовое планирование помогает пережить нестабильность, сезонные спады и неожиданные изменения на рынке.

Грамотно составленный план позволяет:

- вовремя реагировать на изменения;

- принимать решения на основе данных, а не интуиции;

- привлекать инвестиции или кредиты.

Финплан также помогает оценить результаты. Заработали миллион — это хорошо, но можно ли было больше? С четким планом вы понимаете, движетесь ли в нужную сторону и как улучшить результат.

При этом важно не путать финансовое планирование и бюджетирование. План — это цель и стратегия, а бюджетирование — инструмент, который помогает эту цель реализовать и контролировать.

Виды финансового планирования

Прежде чем составлять план, важно понять, какой формат подходит именно вашему бизнесу.

Виды планирования по срокам:

- Краткосрочное — на период до года, чаще всего на квартал или месяц. Помогает оперативно управлять финансами и быстро реагировать на изменения.

- Среднесрочное — на 1–5 лет. Используется для постановки стратегических целей и оценки развития компании.

- Долгосрочное — более 5 лет. Здесь не ставятся точные цифры, а задается общий курс: куда движется бизнес и чего хочет достичь.

Виды планирования по подходу к построению:

- Сверху вниз. Собственник или руководитель задает основные финансовые цели — по выручке, расходам, прибыли. Затем подразделения формируют свои планы, исходя из этих ориентиров.

- Снизу вверх. Каждый отдел готовит свой план, после чего из всех данных формируется единый план для компании.

Выбирайте подход, который ближе к вашему бизнесу и команде. В этой статье мы будем рассматривать краткосрочное планирование по принципу «сверху вниз» — как поставить цели и разбить их на понятные шаги.

Бесплатный шаблон финмодели

Составьте финансовый план и смоделируйте разные сценарии развития бизнеса. Подставьте свои цифры — и сразу получите прогноз денежного потока, прибыли и окупаемости.

Этапы финансового планирования

Финплан создается поэтапно. Важно идти шаг за шагом — тогда результат будет точным и реалистичным.

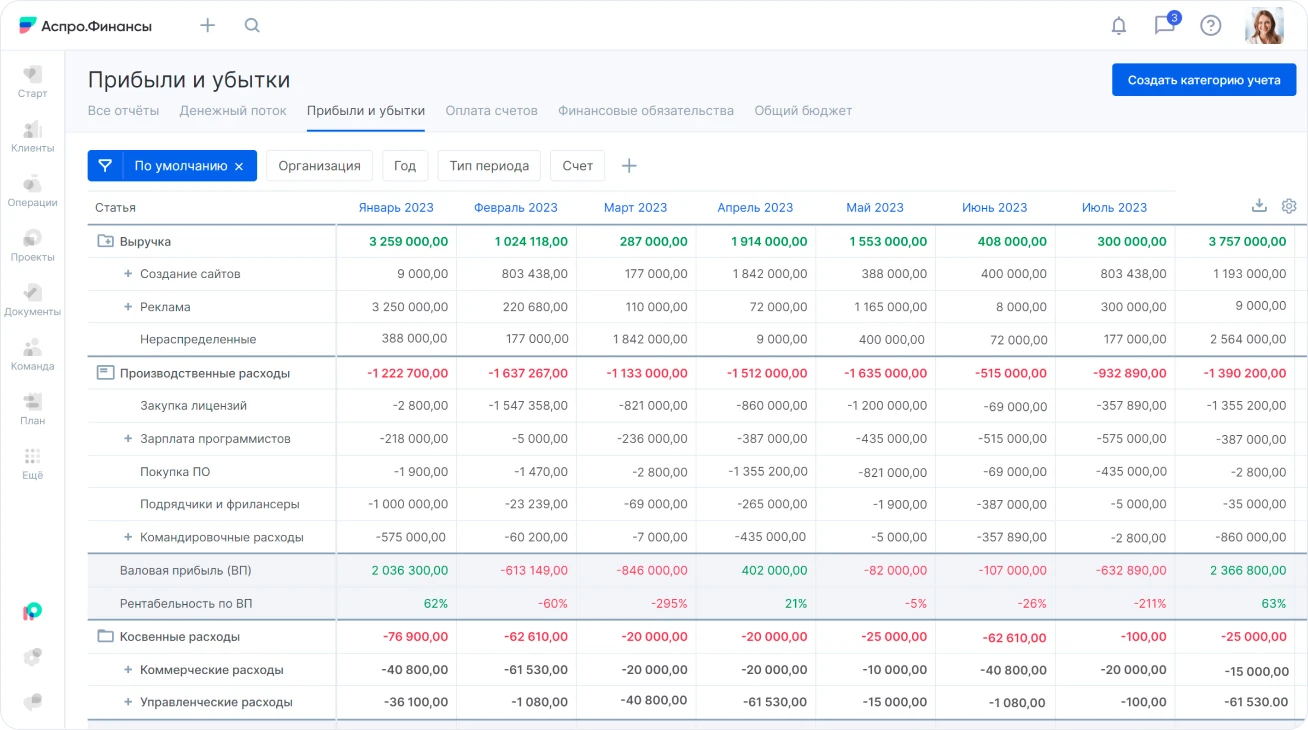

Шаг 1. Соберите информацию за прошлые периоды. Начните с анализа того, как бизнес работал раньше. Для этого используйте отчет о прибылях и убытках (ПиУ), а также другие управленческие отчеты.

Посмотрите, какие направления приносили прибыль, а какие — убытки. Разберите, почему в одни месяцы результаты были лучше, чем в другие. Такой разбор поможет понять, какие решения сработали, и учесть это при постановке новых целей.

Шаг 2. Определите цели нимвоа 2026 год. Решите, чего вы хотите достичь: увеличить выручку, снизить расходы, выйти на новый рынок или запустить продукт. При этом важно учесть влияние налоговой реформы: повышение НДС, изменение страховых взносов и лимитов по УСН также повлияют на расходы и прибыль.

Шаг 3. Спрогнозируйте доходы и расходы. Теперь переходите от стратегии к конкретике. Пропишите, за счет чего вы достигнете поставленных целей: какие источники дохода используете, какие траты неизбежны, где можно оптимизировать. Такой прогноз даст понимание, как распределить ресурсы и что нужно для выполнения плана.

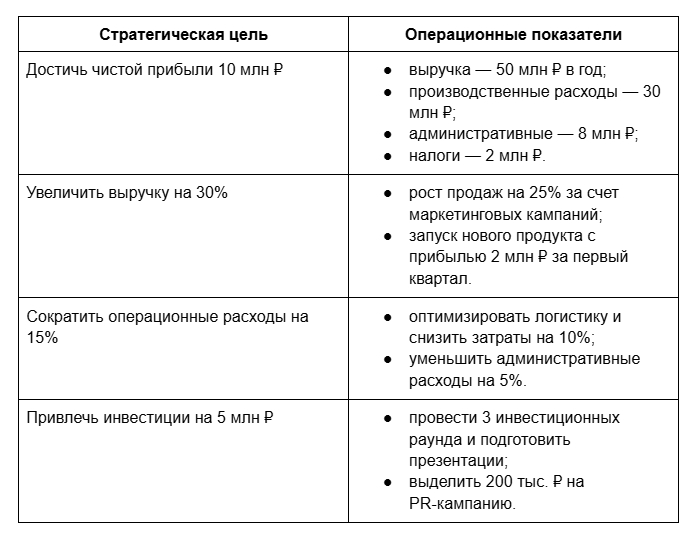

Чтобы финансовый план был конкретным, стратегические цели нужно подкреплять цифрами и действиями. Вот как это может выглядеть:

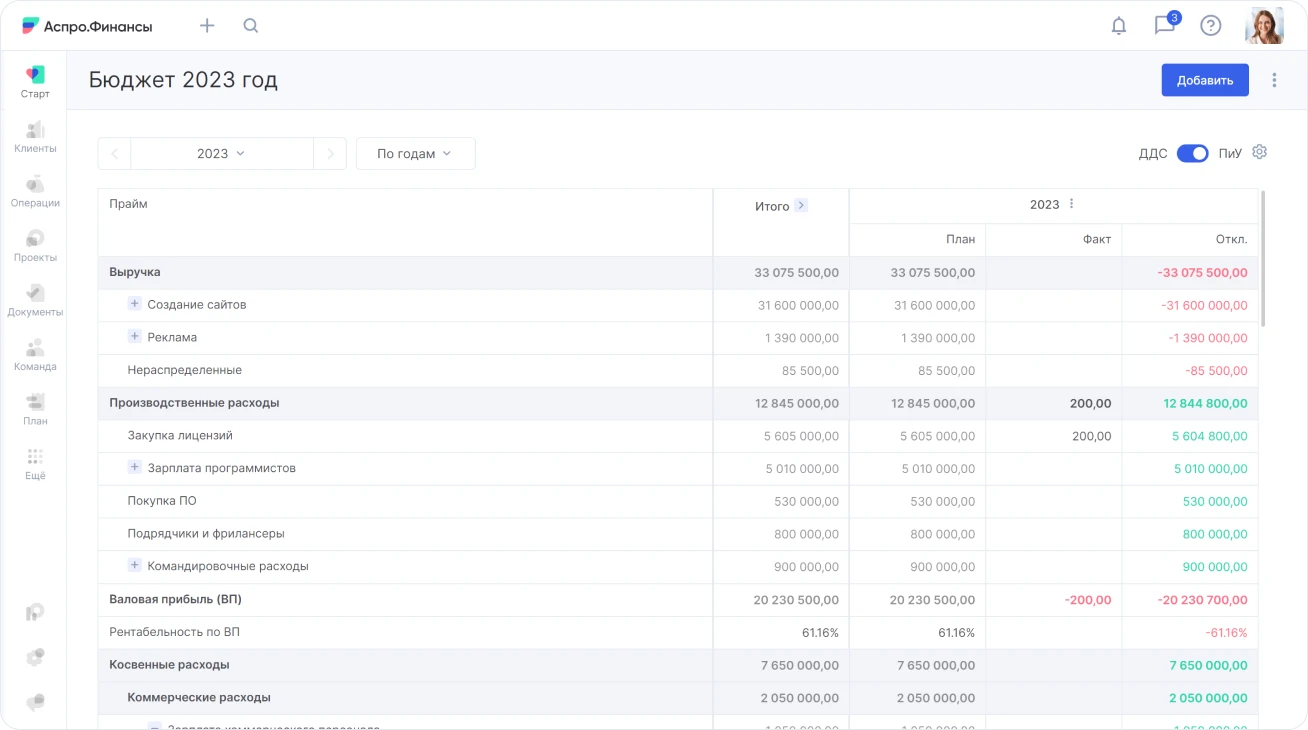

Шаг 4. Составляем бюджет. Бюджет — это часть финплана, где общие цели превращаются в конкретные цифры. На этом шаге необходимо расписать все показатели по направлениям, статьям и месяцам.

Например, если у вас IT-компания, которая зарабатывает на услугах и продаже лицензий, определите, какая доля выручки приходится на каждое направление. Подумайте, в какие месяцы больше продаж услуг, а в какие — лицензий. Так же распределите и расходы.

Когда цель «заработать 50 млн ₽» разбивается на конкретные шаги и периоды, она становится реальной и достижимой.

Шаг 5. Контролируем выполнение. После составления плана важно регулярно проверять, насколько фактические результаты совпадают с прогнозом. Если что-то идет не по плану — скорректируйте бюджет или стратегию.

Так финансовый план превращается в живой инструмент, который помогает управлять бизнесом, а не просто лежит в папке.

Структура финансового плана

Финплан строится на нескольких ключевых инструментах:

- бюджет доходов и расходов (БДР) — показывает прибыль компании;

- бюджет движения денежных средств (БДДС) — отражает реальные поступления и выплаты;

- баланс и платежный календарь — помогают контролировать активы, долги и планировать платежи.

Бюджет доходов и расходов — основной инструмент, который показывает, сколько бизнес планирует заработать и потратить за определенный период. БДР помогает оценить рентабельность и заранее понять, где могут появиться риски.

В этом бюджете все данные учитываются по методу начисления, то есть не по фактическим деньгам, а по факту выполнения обязательств.

- Доходы фиксируются, когда товар или услуга переданы клиенту — даже если оплата поступит позже.

- Расходы признаются, когда товар или услуга получены, независимо от того, когда вы заплатите.

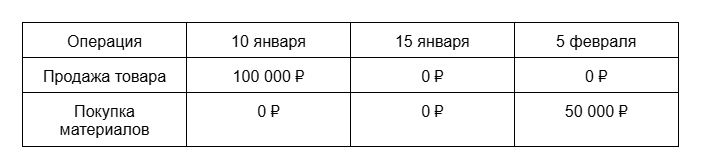

Пример:

- Вы продали товар на 100 000 ₽ 10 января, но деньги получите 5 февраля — в БДР доход отразится 10 января.

- Вы закупили материалы у поставщика на 50 000 ₽, и товар придет 5 февраля — расход появится именно в феврале, в момент получения.

Как это отразится в БДР:

Такой подход дает реальную картину прибыльности компании, даже если деньги еще не поступили или не списались со счета.

Бюджет движения денежных средств показывает, как на самом деле движутся деньги в компании — откуда они приходят и куда тратятся. В отличие от БДР, здесь учитываются фактические поступления и списания. То есть средства фиксируются тогда, когда они действительно зашли на счет или были потрачены.

В БДДС все операции делятся на три направления:

- Операционная деятельность — основная работа компании: поступления от клиентов, платежи поставщикам, зарплаты, налоги. Например, если вы продаете товары, в этом разделе видно, когда клиенты оплатят покупки и когда вы рассчитаетесь с партнерами.

- Инвестиционная деятельность — покупка или продажа долгосрочных активов: оборудования, недвижимости, техники. Например, если транспорт используется для грузоперевозок, его покупка относится к инвестициям. Но если этот же автомобиль нужен для доставки товаров покупателям, это уже операционная деятельность.

- Финансовая деятельность — движение денег, связанное с кредитами и займами: получение финансирования, выплаты по долгам, проценты.

Баланс — оцениваем устойчивость бизнеса. Это как фото финансового состояния компании на определенную дату. Он показывает, чем владеет бизнес, какие у него долги и насколько эффективно распределены ресурсы. По балансу можно понять, насколько компания устойчива и сможет ли она вовремя расплатиться по обязательствам.

Баланс состоит из двух частей:

- Активы — все, чем владеет бизнес: средства, оборудование, товарные запасы, дебиторская задолженность.

- Обязательства — все, что организация должна: долги перед поставщиками, кредиты и другие обязательства.

Отличие между активами и обязательствами — это собственный капитал, то есть вложения владельца и накопленная прибыль.

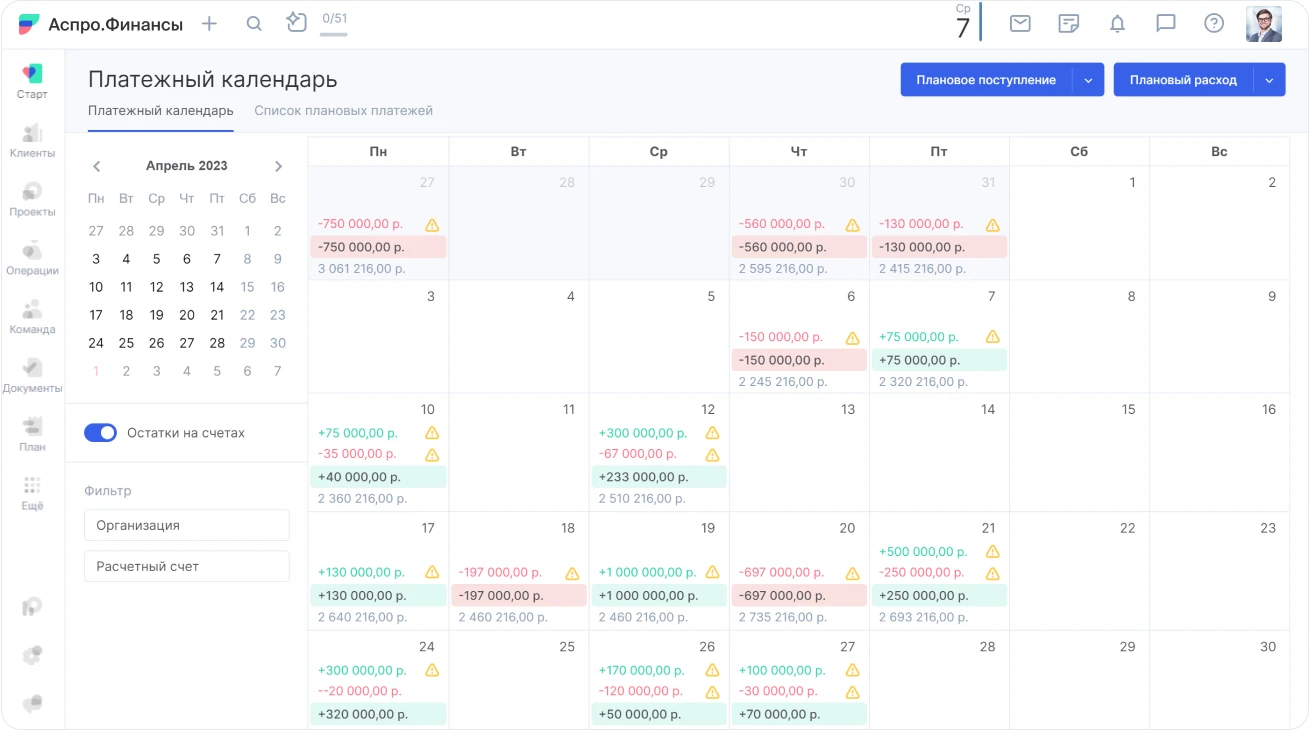

Платежный календарь — защита от кассовых разрывов. Этот инструмент помогает спланировать все поступления и расходы по месяцам. С его помощью легко увидеть, когда денег будет не хватать, а когда появится излишек. Это позволяет заранее перестроить график платежей, избежать кассовых разрывов и держать финансы под контролем.

Все эти инструменты помогут минимизировать риски и обеспечить стабильную работу бизнеса в течение года.

Ошибки при финансовом планировании

Даже если вы следуете всем шагам, финансовый план может не сработать, если допустить ошибки. Тогда он превратится не в инструмент, а в потерю времени. Вот типичные ошибки, которых стоит избегать.

Нет реальных данных. Многие начинают планировать без точных цифр за прошлый период. В итоге цели оказываются завышенными или заниженными.

Опирайтесь на реальные цифры. Если финансовой истории нет — используйте средние показатели по рынку и создайте предварительную модель.

Нереалистичные цели. Амбиции — это хорошо, но если они не соотносятся с возможностями компании, мотивация быстро пропадает.

Корректируйте цели с учетом роста НДС и расходов на фонд оплаты труда.

Неправильное распределение расходов. Ошибка — не учитывать сезонность и переменные траты. Из-за этого появляются кассовые разрывы.

Планируйте бюджет с учетом колебаний спроса, цен и сезонных спадов. Пропишите «худшие» и «лучшие» месяцы заранее.

Отсутствие резервов. Если не заложить запас, любой форс-мажор может ударить по кассе.

Всегда держите резервный фонд — хотя бы 5–10% от бюджета на непредвиденные расходы.

Игнорирование налоговых изменений. Проверьте, как новая ставка НДС и страховых взносов повлияет на себестоимость. А финансовая модель поможет рассчитать точное влияние.

Нет регулярного контроля. Финплан — не документ «на один раз». Его нужно постоянно обновлять.

Проводите проверки хотя бы раз в месяц, сравнивайте фактические данные с планом и корректируйте прогнозы.

Вывод

Финансовое планирование в 2026 году — это не просто инструмент управления, а способ подготовиться к новым налоговым правилам и сохранить устойчивость бизнеса.

Составьте финансовую модель, пересчитайте налоги, обновите бюджеты и прогнозы. Это поможет заранее увидеть, как изменения повлияют на прибыль, и скорректировать стратегию без стресса.

Регулярный анализ БДР, БДДС, баланса и платежного календаря поможет держать ситуацию под контролем и уверенно развивать бизнес даже в условиях налоговой реформы.

Бесплатный шаблон финмодели

Составьте финансовый план и смоделируйте разные сценарии развития бизнеса. Подставьте свои цифры — и сразу получите прогноз денежного потока, прибыли и окупаемости.