Открыть счет в Сингапуре

Открыть счет в Сингапуре для бизнеса и инвесторов означает получить доступ к одной из наиболее строго регулируемых и одновременно устойчивых банковских систем Азии. Юрисдикция сочетает высокий уровень правовой определенности, репутацию надежного финансового центра и развитую инфраструктуру для международных расчетов. Сингапурские банки традиционно ориентированы на трансграничный бизнес, холдинговые структуры и инвестиционные проекты с иностранным капиталом. При этом доступ к банковскому обслуживанию здесь напрямую зависит от прозрачности корпоративной структуры, происхождения средств и корректной правовой подготовки клиента.

Материал последовательно раскрывает, как открыть счет в Сингапуре для бизнеса с учетом действующих требований регулятора и внутренних процедур банков. Рассматриваются правовые основы банковского регулирования, ключевые этапы оформления счета, перечни документов, а также сроки рассмотрения заявок. Отдельное внимание уделяется типичным причинам отказов, повышенным рискам для нерезидентных компаний и особенностям обслуживания международных структур.

Открыть счёт в Сингапуре: как устроена банковская система для международного бизнеса

Открыть счет в Сингапуре означает работать внутри финансовой системы, выстроенной вокруг строгого регулирования, высокой репутационной планки и устойчивости к внешним рискам. Государство последовательно формирует модель, в которой банковский сектор служит инструментом поддержки международной торговли, инвестиций и управления капиталом. Именно поэтому юрисдикция десятилетиями используется как платформа для холдингов, региональных штаб-квартир и трансграничных расчетных центров.

Банковская система Сингапура для бизнеса основана на централизованном надзоре со стороны Monetary Authority of Singapore (MAS), который одновременно выполняет функции центрального банка и финансового регулятора. MAS устанавливает обязательные стандарты по капиталу, управлению рисками, борьбе с легализацией незаконных доходов и раскрытию информации. Для корпоративных клиентов это означает предсказуемость правил и единый подход банков к проверке бизнеса независимо от размера учреждения.

Зачастую открыть корпоративный счет в Сингапуре стремятся компании, ведущие операции в нескольких юрисдикциях или аккумулирующие доходы от международной деятельности. Банки Сингапура для международных компаний ориентированы на обслуживание многоуровневых структур, валютных потоков и расчетов с контрагентами в Азии, Европе и США. При этом приоритет отдается реальному экономическому присутствию и прозрачной структуре владения.

Юридическая архитектура, на которой строится финансовая система Сингапура для иностранного бизнеса, формирует единые ожидания к клиентам банков. В деловой практике это выражается в стандартизированных требованиях к раскрытию бенефициаров, деловой цели счета и источникам средств. Такой подход снижает регуляторные риски для банков и повышает доверие к сингапурской финансовой инфраструктуре со стороны международных партнеров.

Корпоративные банковские услуги в Сингапуре охватывают не только расчетные счета, но и управление ликвидностью, мультивалютные структуры, торговое финансирование и интеграцию с международными платежными системами. Для компаний, планирующих открыть расчетный счет в Сингапуре для компании, важную роль играет сочетание репутационной устойчивости банков и технической готовности обслуживать сложные финансовые потоки. При этом банковское регулирование Сингапура для бизнеса исключает упрощенные модели онбординга и требует документального подтверждения каждой ключевой характеристики клиента.

Для понимания логики банковской модели целесообразно учитывать базовые элементы, которые определяют возможность открыть счет в банке Сингапура для бизнеса:

- централизованный надзор MAS и единые регуляторные стандарты;

- обязательная идентификация бенефициарных владельцев и контролирующих лиц;

- фокус на экономической цели счета и прогнозируемых операциях;

- приоритет репутационной устойчивости клиента над скоростью открытия;

- ориентация банков на международные расчеты и холдинговые структуры.

Открыть корпоративный счёт в Сингапуре: требования банков и логика комплаенса

Требования для открытия счета в Сингапуре формируются не на усмотрение конкретного банка, а в рамках обязательных стандартов, установленных Monetary Authority of Singapore. Регулятор закрепляет единый подход к идентификации клиентов, оценке рисков и постоянному мониторингу операций. Банки несут прямую ответственность за соблюдение этих правил, что определяет глубину и детализацию проверок.

Условия открытия корпоративного счета в Сингапуре строятся вокруг понимания бизнеса клиента, а не только формального пакета документов. Финансовые учреждения анализируют структуру владения, географию деятельности, контрагентов и экономическую цель открытия счета. Такой подход отражает комплаенс банков Сингапура для компаний, при котором приоритет отдается управляемости рисков и прозрачности операций.

Центральным элементом выступает проверка при открытии счета в Сингапуре, охватывающая как саму компанию, так и физических лиц, принимающих ключевые решения. В рамках KYC и AML при открытии счета в Сингапуре банки идентифицируют директоров, уполномоченных подписантов и бенефициарных владельцев, а также сопоставляют заявленную деятельность с предполагаемыми финансовыми потоками. Источники капитала и доходов подлежат документальному подтверждению.

Процедура оформления счета в Сингапуре предполагает предоставление корпоративных и персональных материалов, достаточных для оценки рисков. Открытие банковского счета редко ограничивается стандартным набором регистрационных данных, особенно при участии иностранных акционеров. Требования банков Сингапура к иностранным компаниям включают расширенные запросы, связанные с юрисдикцией регистрации и налоговым профилем бизнеса.

В рамках банковской проверки бизнеса в Сингапуре обычно запрашиваются:

- учредительные документы и актуальные регистрационные выписки компании;

- сведения о структуре владения до конечных бенефициаров;

- документы, подтверждающие личность директоров и подписантов;

- описание бизнес-модели, контрактов и предполагаемых операций;

- подтверждение источников средств и деловой репутации.

Логика комплаенса в сингапурских банках исключает формальный подход и ориентирована на сопоставление заявленных целей с фактическими параметрами бизнеса. При несоответствии профиля компании ожиданиям банка процесс может быть приостановлен или прекращен без детального объяснения причин. Именно поэтому подготовка к открытию счета в Сингапуре требует предварительного анализа корпоративной структуры и правовой позиции клиента.

Открыть счёт в Сингапуре нерезиденту: ограничения, риски и практические нюансы

Открыть счет в Сингапуре нерезиденту возможно, однако правовой и комплаенс-подход банков в таких случаях существенно строже по сравнению с резидентными структурами. Банки сразу разграничивают компании, зарегистрированные в Сингапуре, и foreign-incorporated entities, для которых счет открывается за пределами юрисдикции инкорпорации. Это влияет на глубину проверки, перечень документов и формат взаимодействия с банком.

Когда требуется открыть счет в Сингапуре иностранной компании, банк оценивает не только юридическую форму, но и экономическую привязку бизнеса к региону. Отсутствие сотрудников, офиса, контрактов или контрагентов в Азии усиливает комплаенс-нагрузку. В результате открыть счет в Сингапуре для нерезидентов без четко описанной деловой цели становится затруднительно даже при формально корректных документах.

Для проектов с международной структурой задача открыть банковский счет в Сингапуре для зарубежного бизнеса часто связана с дополнительными запросами. Банки проверяют цепочку владения до конечных бенефициаров, анализируют юрисдикции холдингового уровня и оценивают налоговый профиль группы. Запросы могут включать рекомендательные письма от действующих банков и подтверждение источников капитала на уровне акционеров.

Попытка открыть корпоративный счет в Сингапуре без резидентства сопровождается институциональными ограничениями. Ограничения для нерезидентов в банках Сингапура выражаются в более высоких минимальных остатках, плате за открытие счета и обязательном участии директоров или уполномоченных лиц в очных встречах. В ряде банков физическое присутствие подписантов остается обязательным элементом онбординга.

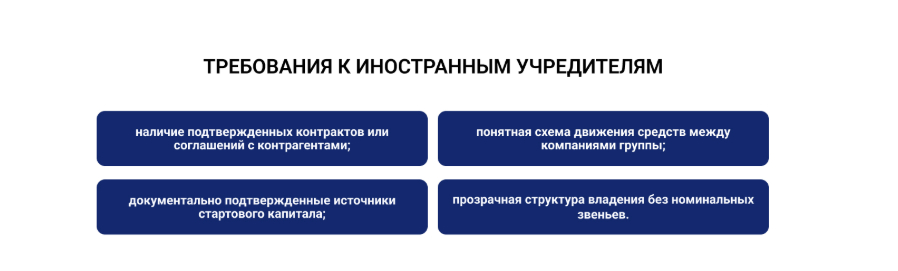

При анализе заявки особое внимание уделяется тому, как выполняются требования к иностранным учредителям в Сингапуре при открытии счета. Банк сопоставляет заявленную бизнес-модель с предполагаемыми потоками средств и валютной структурой операций:

- наличие подтвержденных контрактов или соглашений с контрагентами;

- понятная схема движения средств между компаниями группы;

- документально подтвержденные источники стартового капитала;

- прозрачная структура владения без номинальных звеньев.

Для международных групп, планирующих открыть счет в банке Сингапура для холдинговой компании, критичным фактором становится юрисдикция материнской структуры и налоговая резидентность бенефициаров. Банки осторожно относятся к многоуровневым холдингам с регистрацией в офшорных зонах или странах с ограниченным обменом налоговой информацией. Такие параметры напрямую повышают регуляторный риск для банка.

При подаче заявки на открытие счета для нерезидентной компании в Сингапуре следует учитывать, что решение принимается коллегиально и без обязательства мотивировать отказ. Риски отказа при открытии счета в Сингапуре связаны не с формальными ошибками, а с несоответствием профиля бизнеса внутренней риск-модели банка, даже при полном комплекте документов.

Открыть счёт в банках Сингапура: обзор ключевых игроков и их корпоративных программ

Банки Сингапура для корпоративных клиентов действуют в рамках единых требований Monetary Authority of Singapore, однако различаются по продуктовой логике и целевой аудитории. Одни учреждения выстраивают решения для международных холдингов и региональных штаб-квартир, другие фокусируются на операционном обслуживании малого и среднего бизнеса. Эти различия напрямую отражаются на наборе услуг, требованиях к остаткам и глубине комплаенс-контроля.

Попытка открыть счет в DBS в Сингапуре обычно связана с выбором банка, ориентированного на международные структуры и сложные финансовые потоки. DBS предлагает корпоративные текущие счета в SGD, мультивалютные счета, инструменты cash management, централизованное управление ликвидностью и торговое финансирование. Для групп компаний доступны решения по консолидации счетов и управлению остатками, однако банк применяет расширенный анализ деловой цели и ожидаемых операций, особенно при трансграничных расчетах.

Для бизнеса с операционной деятельностью в Азии часто рассматривается вариант открыть счет в OCBC для бизнеса в Сингапуре. Банк структурирует продукты по функционалу: отдельные счета для расчетов в сингапурских долларах и мультивалютные счета для международных операций. OCBC предлагает базовые инструменты интернет-банкинга, поддержку FAST и GIRO-платежей, а также прогнозируемую тарифную модель с заранее установленными минимальными остатками и ежемесячными сборами.

Задача открыть счет в UOB в Сингапуре характерна для компаний, вовлеченных в торговлю, логистику и региональные цепочки поставок. UOB предоставляет корпоративные счета, торговое финансирование, аккредитивы и инструменты для расчетов с поставщиками в Юго-Восточной Азии. Для foreign-incorporated companies банк применяет отдельные сборы за открытие счета и устанавливает повышенные требования к среднему остатку, что отражает его ориентацию на устойчивые операционные модели.

Международные группы часто стремятся открыть корпоративный счет в HSBC в Сингапуре из-за интеграции с глобальной банковской сетью. HSBC предлагает корпоративные и операционные счета, мультивалютные решения, кросс-бордерные платежи и централизованное управление счетами группы. Минимальный среднемесячный остаток по счетам в SGD составляет 50 000 SGD, а фиксированные fall-below fees делают продукт предсказуемым по стоимости, но ориентированным на компании со стабильными оборотами.

В линейке универсальных банков также представлены решения, где возможно открыть счет в Standard Chartered или открыть корпоративный счет в Maybank. Standard Chartered предлагает корпоративные счета и пакеты BusinessOne с фиксированными комиссиями и требованиями к минимальному балансу, подходящие для регионального бизнеса. Maybank ориентирован на компании с умеренными оборотами и предлагает классические корпоративные счета с понятной тарифной сеткой. Для малого бизнеса выделяется возможность открыть счет для компании в CIMB в Сингапуре, где предусмотрены низкие ежемесячные сборы и отсутствие требований к минимальному остатку в первый год обслуживания.

При выборе банка и конкретной программы используется сравнение банков Сингапура для компаний, основанное на прикладных параметрах:

- минимальный первоначальный депозит и требования к среднему остатку;

- ежемесячная плата за счет и размер fall-below fees;

- готовность банка работать с нерезидентными и холдинговыми структурами;

- требования к личному присутствию директоров и подписантов;

- интенсивность последующего мониторинга операций и запросов.

С точки зрения практики лучшие банки Сингапура для бизнеса — это учреждения, где регуляторная строгость сочетается с понятным набором корпоративных услуг. Именно этот баланс определяет, насколько банковское обслуживание будет предсказуемым и управляемым для компании в долгосрочной перспективе.

Процедура: как открыть счёт в Сингапуре пошагово

Процесс открытия счета в Сингапуре начинается с подготовки внутри компании, а не с визита в отделение. На первом этапе анализируются структура владения, юрисдикции акционеров и бенефициаров, предполагаемые обороты, валюты и география контрагентов. Банки оценивают не «набор документов», а объяснимость будущих операций и их связь с заявленной деятельностью.

Далее выстраивается пошаговая процедура открытия счета в Сингапуре, в которой ключевым становится правильный выбор банка и конкретного корпоративного продукта. Сравниваются требования к среднему остатку, fall-below fees, комиссии за расчёты и валютные операции, а также готовность банка работать с нерезидентными структурами. Ошибки на этапе подбора банка обычно заканчиваются отказом без предметного диалога и без понятного механизма апелляции.

После определения банка формируются этапы оформления банковского счета в Сингапуре: заполняется анкета, раскрываются данные о бизнесе и подтверждается корпоративная структура. Банк запрашивает информацию о директорах, подписантах и конечных контролирующих лицах, а также описание деловой цели счёта и типов планируемых операций. На этой стадии становится очевидно, как открыть счет в Сингапуре поэтапно без расхождений между заявленными сведениями и подтверждающими документами.

Когда документы собраны, порядок открытия корпоративного счета в Сингапуре переходит в строго регламентированный режим. Банковская процедура в Сингапуре для бизнеса включает передачу пакета документов, запуск комплаенс-проверки и оценку риск-профиля клиента. В рамках подачи заявки на счет в Сингапуре банк почти всегда оставляет за собой право запросить дополнительные пояснения, если профиль операций выглядит нестандартно или недостаточно подтвержден.

Далее начинается внутреннее рассмотрение, где решающим становится согласование счета с банком Сингапура. Банк сверяет сведения по структуре владения, источникам средств и ожидаемым финансовым потокам, оценивает юрисдикции контрагентов и репутационные риски. Типовая логика проверки включает:

- анализ структуры владения и контролирующих лиц;

- проверку источников средств и стартового капитала;

- сопоставление бизнес-модели с ожидаемыми оборотами;

- оценку юрисдикций контрагентов и стран операций;

- проверку деловой репутации ключевых лиц.

После одобрения заявка переходит в техническую стадию, за которой следует активация корпоративного счета в Сингапуре. Клиент получает реквизиты, доступ к дистанционным каналам обслуживания и настройки платежных инструментов. В стартовый период банк может вводить внутренние ограничения на отдельные операции до формирования понятной транзакционной истории и подтверждения устойчивого профиля расчетов.

При сложной структуре группы, участии иностранных холдингов или планируемых трансграничных потоках часто требуется сопровождение открытия счета в Сингапуре. Оно сводится к управлению коммуникацией с банком, подготовке пояснительных материалов и контролю согласованности информации во всех документах. Такой формат снижает число повторных запросов и сокращает паузы, которые возникают при возврате пакета на доработку.

Сроки и документы: сколько времени занимает открыть счёт в Сингапуре

Сроки открытия счета в Сингапуре напрямую зависят от статуса компании и сложности корпоративной структуры. Для локальных компаний с простым составом акционеров процесс занимает меньше времени, чем для foreign-incorporated entities. Банки не устанавливают фиксированных дедлайнов, поскольку каждая заявка проходит индивидуальную оценку.

На практике вопрос, сколько времени открывается счет в Сингапуре, решается в диапазоне от нескольких недель до нескольких месяцев. Для сингапурской компании с одним директором и прозрачным бизнесом срок часто составляет от 2 до 4 недель. Для нерезидентных структур с холдинговым уровнем комплаенс может длиться 6–8 недель и дольше.

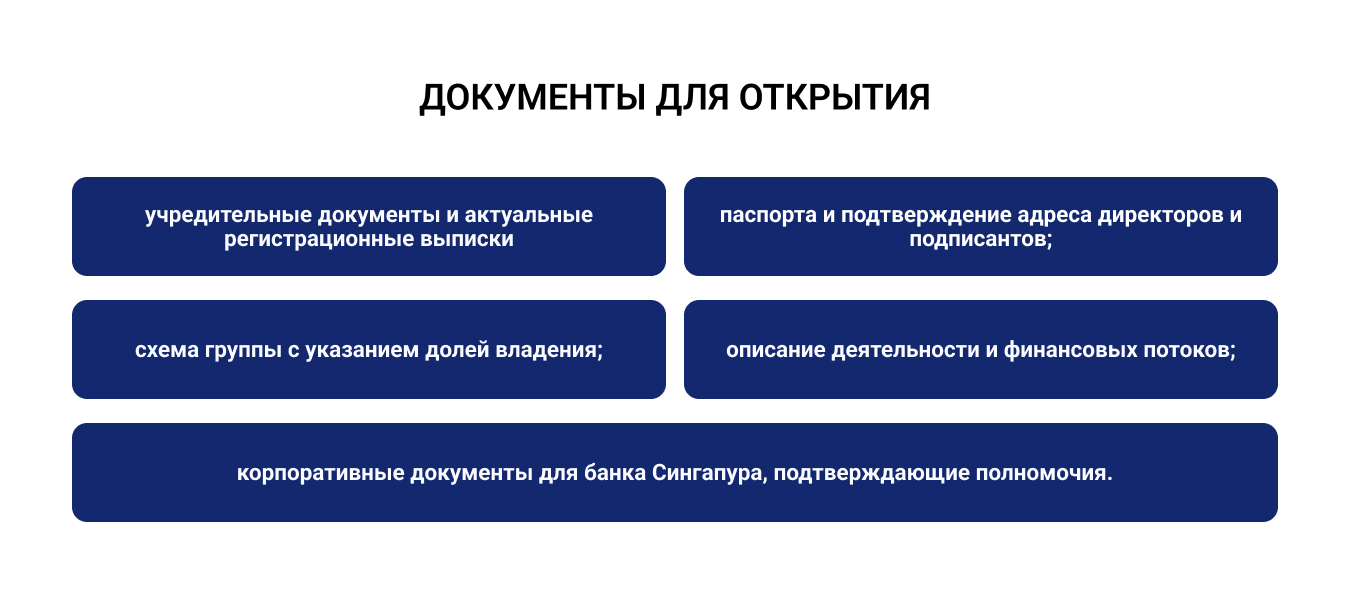

Базовые документы для открытия счета в Сингапуре формируются по стандартам MAS и внутренним политикам банков. Пакет документов для банка Сингапура включает корпоративные и персональные сведения, однако объем напрямую зависит от профиля клиента.

Документы для открытия счета в Сингапуре:

- учредительные документы и актуальные регистрационные выписки;

- паспорта и подтверждение адреса директоров и подписантов;

- схема группы с указанием долей владения;

- описание деятельности и финансовых потоков;

- корпоративные документы для банка Сингапура, подтверждающие полномочия.

Особое внимание уделяется подтверждению бизнеса для банка в Сингапуре, поскольку именно деловая цель счета определяет итоговое решение. Банки анализируют договоры, инвойсы, сайты и деловую переписку, сопоставляя их с анкетой клиента. Несоответствие информации часто приводит к дополнительным раундам проверки.

Финальный параметр — сроки рассмотрения заявки на счет в Сингапуре, которые могут меняться в ходе процедуры. При корректной подготовке документов для счета в Сингапуре процесс идет без пауз, тогда как исправление неточностей увеличивает общий срок без возможности формального ускорения.

Стоимость и обслуживание: во сколько обходится открыть счёт в Сингапуре

Стоимость открытия счета в Сингапуре формируется из нескольких обязательных компонентов, которые зависят от выбранного банка, статуса компании и валютной структуры операций. Для сингапурских компаний открытие счета часто не сопровождается отдельным вступительным взносом, тогда как для foreign-incorporated entities банки могут устанавливать разовую плату за онбординг. Например, UOB публично указывает setup fee от 500 SGD для иностранных компаний, тогда как у DBS и OCBC такие сборы могут отсутствовать, но компенсироваться иными требованиями.

Базовое обслуживание корпоративного счета в Сингапуре почти всегда привязано к поддержанию установленного среднего остатка. Комиссии банков Сингапура для бизнеса в этом сегменте прозрачны и закреплены в официальных тарифах. Так, OCBC для Business Growth Account устанавливает fall-below fee 15 SGD в месяц при среднем остатке ниже 1 000 SGD, а Maybank — 35 SGD при балансе менее 10 000 SGD.

Минимальный остаток на счете в Сингапуре напрямую влияет на экономику обслуживания. У HSBC минимальный среднемесячный баланс по счетам в SGD составляет 50 000 SGD с fall-below fee 70 SGD, что ориентирует продукт на компании со стабильными оборотами. CIMB, напротив, предлагает SME-счет без требований к минимальному остатку и с фиксированной платой 8 SGD в месяц после первого года обслуживания.

Анализируя тарифы банков Сингапура для компаний важно учитывать не только ежемесячную плату, но и сопутствующие сборы. Расходы на банковский счет в Сингапуре включают комиссии за международные переводы, валютные конверсии, обслуживание мультивалютных счетов и дополнительные проверки операций.

Вопрос сколько стоит корпоративный счет в Сингапуре корректно рассматривать в разрезе годовой нагрузки. Даже при отсутствии платы за открытие суммарные банковские сборы в Сингапуре для бизнеса могут быть значимыми при несоблюдении требований по остатку или активном использовании SWIFT-платежей.

Элементы, которые определяют стоимость обслуживания счета в Сингапуре:

- разовые сборы за открытие счета для иностранной компании;

- минимальный среднемесячный остаток и fall-below fees;

- ежемесячная плата за счет или пакет услуг;

- комиссии за входящие и исходящие международные переводы;

- стоимость валютной конверсии и дополнительных проверок.

При планировании бюджета на открытие счета для бизнеса в Сингапуре учитывается и косвенная стоимость. Она связана с временными ограничениями на операции в первые месяцы и необходимостью поддерживать повышенный баланс до формирования истории транзакций.

Заключение

Открыть счет в банке Сингапура означает войти в юрисдикцию с предсказуемыми правилами, высокой регуляторной дисциплиной и прозрачной стоимостью обслуживания. Банковская система страны не предлагает упрощенных моделей онбординга, но взамен обеспечивает устойчивость расчетов и доверие со стороны международных партнеров.

Источник: https://ybcase.com