Открыть счет в Таиланде

Открыть счет в Таиланде для иностранного бизнеса и инвесторов означает вступить в правовое поле одной из наиболее зарегулированных банковских систем Юго-Восточной Азии, где формальные требования сочетаются с широкой дискрецией банков. Интерес к тайским банкам усиливается по мере роста торговых, инвестиционных и холдинговых структур, использующих Таиланд как операционную или финансовую юрисдикцию. При этом доступ к банковским услугам для нерезидентов зависит не столько от гражданства, сколько от статуса пребывания, источников дохода и экономической логики проекта. Ошибочная оценка этих факторов нередко приводит к затягиванию сроков или отказу на этапе комплаенс-проверки.

Материал последовательно раскрывает, как открыть счет в Таиланде для бизнеса, исходя из действующего банковского регулирования и практики крупнейших финансовых институтов. В тексте анализируются требования к корпоративным и нерезидентским клиентам, особенности резидентских и валютных счетов, а также роль нормативных актов Банка Таиланда в формировании комплаенс-процедур. Отдельное внимание уделено типовым рискам, причинам отказов и вопросам документального подтверждения деловой цели, которые имеют решающее значение при работе с тайскими банками.

Открыть счёт в Таиланде: как устроена банковская система и почему она сложна для иностранцев

Банковская система Таиланда выстроена вокруг строгого регулирования со стороны центрального банка и ориентирована на контроль финансовых потоков, а не на упрощённый доступ к услугам. При попытке открыть банковский счёт в Таиланде иностранные компании и инвесторы сталкиваются с моделью, где приоритет отдан финансовой устойчивости и управлению рисками. В отличие от классических офшорных юрисдикций, тайские банки работают в рамках детализированного надзора и не допускают формального подхода к проверке клиентов. Такая архитектура напрямую отражается на том, как функционируют банки Таиланда для иностранцев.

Ключевым регулятором выступает Банк Таиланда, который устанавливает обязательные стандарты по AML/CFT, клиентской идентификации и мониторингу операций. Банковская система Таиланда основана на принципе риск-ориентированного надзора, при котором банк самостоятельно оценивает профиль клиента и глубину проверки. Формальные документы не гарантируют открытия счёта, если экономическая логика бизнеса или структура владения вызывает вопросы. Именно по этой причине комплаенс банков Таиланда остаётся одной из самых жёстких в регионе.

После 2024 года регулятор усилил требования к противодействию финансовым преступлениям и мошенничеству, что повлияло как на частных, так и на корпоративных клиентов. Банки получили расширенные полномочия по установлению лимитов на переводы, дополнительным проверкам источников средств и временной блокировке операций до завершения анализа. Для бизнеса это означает, что требования банков Таиланда распространяются не только на этап открытия счёта, но и на последующее обслуживание.

На практике банки оценивают клиента по нескольким ключевым направлениям, которые формируют совокупный риск-профиль и напрямую влияют на возможность оформления корпоративного счета в Таиланде. Эти параметры анализируются одновременно, а не последовательно, что усложняет прогнозируемость результата.

- статус клиента и правовые основания присутствия в Таиланде;

- источник дохода и территория его формирования;

- деловая цель счёта и предполагаемые операции;

- структура владения и конечные бенефициары;

- соответствие бизнеса отраслевым и санкционным ограничениям.

Консервативность банков проявляется и в подходе к корпоративным структурам с иностранным участием. При запросе открыть счет на компанию в Таиланде банк фактически проводит мини due diligence проекта, сопоставляя заявленную деятельность с реальными потоками средств. Отсутствие прозрачной операционной модели или разрыв между юрисдикцией регистрации и фактической деятельностью повышает риск отказа.

Открыть счёт в Таиланде нерезиденту: резидентские и нерезидентские модели обслуживания

При анализе возможности открыть счёт в Таиланде нерезиденту банки исходят не из гражданства клиента, а из его правового и экономического статуса. Тайское банковское право оперирует категориями резидентского и нерезидентского обслуживания, которые определяют допустимые типы счетов и требования к документам. Ошибочное отождествление нерезидента с иностранцем часто приводит к неверному выбору банковского продукта. Именно поэтому вопрос открыть счёт в Таиланде иностранцу требует предварительной правовой квалификации.

Резидентский счёт, как правило, доступен клиентам, которые формируют доход внутри Таиланда и могут это подтвердить. Банки рассматривают такие счета как часть внутренней финансовой системы и предъявляют расширенные требования к подтверждению занятости, контрактов или лицензий. В противоположность этому открыть нерезидентский счёт в Таиланде возможно при условии, что средства поступают из-за рубежа и не связаны с локальной хозяйственной деятельностью.

Отдельную категорию составляют валютные счета, которые используются для хранения и движения средств в иностранной валюте. Возможность открыть валютный счёт в Таиланде чаще всего реализуется через формат foreign currency account (FCD). Такие счета допускаются для нерезидентов и применяются для инвестиционных, торговых и холдинговых операций, при этом режим их использования регулируется валютным законодательством и внутренними правилами банков.

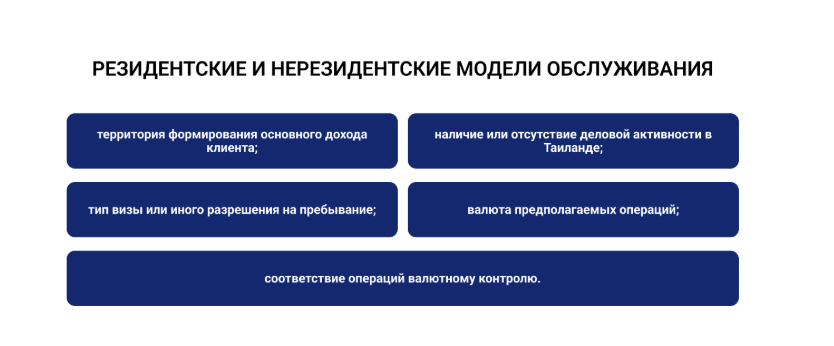

Банки при выборе модели обслуживания оценивают несколько юридически значимых критериев, которые позволяют определить допустимый формат счёта. Эти параметры анализируются до подачи заявления и влияют на итоговое решение о том, возможно ли открыть банковский счёт для нерезидентов в Таиланде в конкретном банке.

- территория формирования основного дохода клиента;

- наличие или отсутствие деловой активности в Таиланде;

- тип визы или иного разрешения на пребывание;

- валюта предполагаемых операций;

- соответствие операций валютному контролю.

Разграничение между резидентским и нерезидентским режимом отражается и на последующем использовании счёта. Резидентские счета предполагают более широкий функционал внутри страны, тогда как нерезидентские и валютные счета подчиняются дополнительным ограничениям по переводам и конвертации. Эти различия становятся критичными при структурировании международных расчётов.

Практика показывает, что попытка открыть счёт в Таиланде нерезиденту без корректного определения модели обслуживания приводит к отказам даже при формальном соответствии документам. Банки квалифицируют клиента исходя из экономической сути операций, а не заявленных намерений, что делает предварительный правовой анализ обязательным элементом подготовки.

Открыть счёт в Таиланде для бизнеса: корпоративные клиенты и подход банков

Запрос открыть корпоративный счёт в Таиланде для бизнеса всегда рассматривается банками через призму реальной экономической деятельности, а не формального статуса компании. Тайские кредитные организации исходят из того, что банковский счёт обслуживает операционную модель, которая должна быть понятна, проверяема и соразмерна заявленным оборотам. Именно поэтому при попытке открыть бизнес счёт в Таиланде внимание уделяется не только учредительным документам, но и фактической логике бизнеса.

Для локальных тайских компаний процесс выглядит относительно прямолинейным, если деятельность ведётся внутри страны и подтверждена контрактами, налоговой регистрацией и лицензиями. Иная ситуация складывается, когда требуется открыть банковский счёт для компании в Таиланде с иностранным участием. В таких случаях банк анализирует структуру владения, роль тайского юридического лица в группе и связь между источниками дохода и территорией их формирования.

Особый режим применяется к структурам с инвестиционным статусом BOI, а также к компаниям, обслуживающим зарубежные рынки. Банки оценивают, используется ли тайская компания как операционный центр или как транзитное звено. При запросе открыть корпоративный счет в Таиланде для таких проектов ключевым становится соответствие деятельности условиям разрешений и инвестиционных сертификатов.

В корпоративном сегменте банки формируют риск-профиль компании на основании набора параметров, которые проверяются одновременно и влияют на глубину комплаенс-анализа. Эти элементы лежат в основе решения о том, возможно ли открыть счёт для бизнеса в Таиланде без дополнительных ограничений:

- юрисдикция регистрации материнской компании и бенефициаров;

- цепочка владения и уровень прозрачности структуры;

- характер операций и предполагаемые контрагенты;

- наличие лицензируемых видов деятельности;

- соответствие заявленного бизнеса профилю отрасли.

Компании с зарубежным доходом рассматриваются отдельно, поскольку банки проверяют валютные потоки и соблюдение валютного законодательства. При намерении открыть счёт на компанию в Таиланде для обслуживания внешнеторговых операций банк сопоставляет объём предполагаемых переводов с реальными контрактами и логистикой бизнеса. Расхождения между заявленной и фактической моделью усиливают риск отказа.

В корпоративной практике тайские банки не используют единый стандарт для всех клиентов. Даже при одинаковом наборе документов итоговое решение зависит от внутренней оценки проекта и допустимого уровня риска, что делает предварительный анализ структуры бизнеса обязательным этапом подготовки.

Открыть счёт в Таиланде: какие требования предъявляют банки

В настоящее время требования для открытия счёта в Таиланде сформированы под влиянием регуляторной политики Банка Таиланда и усиленного контроля за финансовыми потоками. Банки применяют риск-ориентированный подход, при котором каждый клиент проходит индивидуальную проверку в рамках KYC и CDD. Формальный пакет документов не гарантирует положительного решения без подтверждения экономической обоснованности операций.

Для корпоративных клиентов обязательным элементом проверки остаётся идентификация источников средств. При намерении открыть счёт в Таиланде на имя компании банк требует доказательства происхождения капитала, включая финансовую отчётность, контракты и сведения о контрагентах. Отсутствие чёткой связи между деятельностью компании и движением средств воспринимается как повышенный риск.

Процедура комплаенса включает анализ деловой цели счёта, которая должна соответствовать профилю бизнеса. При попытке зарегистрировать банковский счет в Таиланде банк оценивает, для каких операций он будет использоваться и насколько они соотносятся с разрешёнными видами деятельности. Универсальные формулировки без конкретики усложняют процесс согласования.

Отдельное значение придаётся подтверждению адреса и наличию локального контакта в Таиланде. Банки проверяют физическую связь компании с юрисдикцией, особенно если планируется открыть бизнес-счет в Таиланде для операционной деятельности. В рамках проверки анализируются документы, подтверждающие присутствие и управляемость бизнеса.

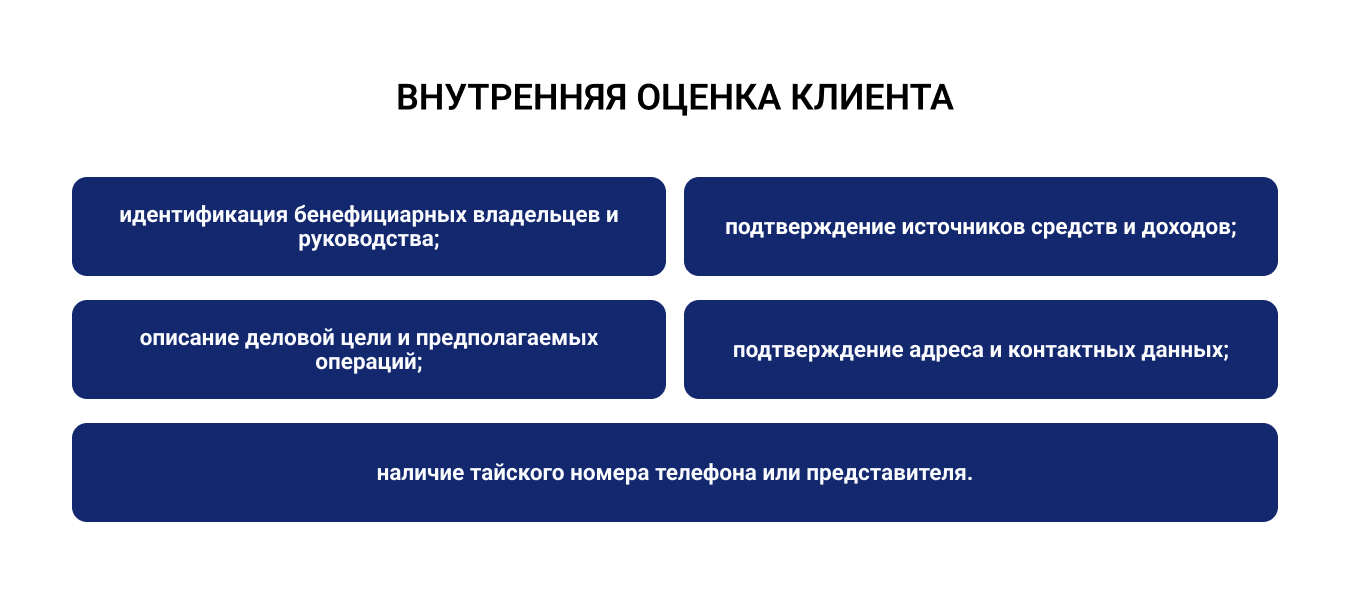

Внутренняя оценка клиента строится на совокупности критериев, которые определяют глубину проверки и итоговое решение банка о возможности открыть банковский счет в Таиланде:

- идентификация бенефициарных владельцев и руководства;

- подтверждение источников средств и доходов;

- описание деловой цели и предполагаемых операций;

- подтверждение адреса и контактных данных;

- наличие тайского номера телефона или представителя.

Решающим фактором остаётся discretionary power банков, закреплённая в регуляторной практике. Даже при полном пакете документов банк вправе отказать в запросе открыть счет в банке Таиланда, если риск-профиль клиента выходит за рамки внутренних политик. Это делает подготовку к открытию счёта юридически значимым процессом, а не формальной процедурой.

Открыть счёт в Таиланде: обзор банков, работающих с иностранными и корпоративными клиентами

При выборе банка для корпоративного клиента ключевым фактором становится не перечень формальных продуктов, а реальная готовность финансового учреждения сопровождать иностранный капитал в условиях усиленного комплаенса. Банки Таиланда для бизнеса работают в едином регуляторном поле Банка Таиланда, однако существенно различаются по подходу к оценке корпоративных структур, допустимым источникам дохода и практике трансграничных расчётов. Для международных групп именно эти различия определяют, насколько прогнозируемым будет процесс открытия и дальнейшего обслуживания счёта.

Bangkok Bank традиционно занимает ведущие позиции в сегменте работы с иностранными компаниями и международными финансовыми потоками. Возможность открыть счёт в Bangkok Bank в Таиланде доступна как для локальных юридических лиц, так и для компаний с зарубежным доходом, при условии понятной экономической модели. Банк предлагает классические корпоративные счета в тайских батах, а также валютные счета FCD, которые используются для хранения и движения средств в иностранной валюте. По официальным условиям FCD для нерезидентов минимальный первоначальный депозит составляет 1 000 долларов США, при этом среднемесячный баланс должен поддерживаться на уровне не ниже 250 долларов США; при снижении баланса взимается комиссия 10 долларов США в месяц. Практика показывает, что Bangkok Bank готов работать с торговыми, холдинговыми и инвестиционными структурами, однако уделяет значительное внимание подтверждению источников средств и целям валютных операций.

Kasikornbank ориентирован на компании, ведущие реальную операционную деятельность в Таиланде, а также на проекты с инвестиционным статусом. При намерении открыть счет в Kasikornbank в Таиланде банк детально анализирует соответствие заявленной деятельности корпоративным разрешениям, включая лицензии и BOI-сертификаты. В корпоративном сегменте Kasikornbank применяет формализованные процедуры проверки, где особое значение имеет описание бизнес-модели, предполагаемых оборотов и роли тайского юридического лица в группе. Для компаний без локальной операционной функции требования банка, как правило, оказываются более жёсткими.

Siam Commercial Bank (SCB) исторически специализируется на корпоративном банкинге и обслуживании среднего и крупного бизнеса. Запрос открыть корпоративный счет в SCB в Таиланде обычно рассматривается в отношении компаний с подтверждённой хозяйственной деятельностью, штатной структурой управления и прозрачной схемой владения. Банк придерживается консервативной комплаенс-политики, что снижает гибкость на этапе открытия, но обеспечивает стабильность и предсказуемость условий обслуживания после активации счёта. SCB часто выбирают компании, ориентированные на долгосрочное присутствие в Таиланде.

На рынке также активно представлены Krungsri и UOB Thailand, которые предлагают специализированные решения для международных клиентов. Krungsri развивает направление Business Solutions для компаний с торговыми, дистрибьюторскими и сервисными моделями, уделяя внимание соответствию операций валютному и налоговому регулированию. UOB Thailand, в свою очередь, выстраивает обслуживание через чёткое разграничение резидентских, нерезидентских и валютных счетов, что позволяет структурировать расчёты для международных групп. В практической плоскости такие банки нередко рассматриваются как банки Таиланд для нерезидента, особенно при необходимости управления валютными потоками и трансграничными платежами.

Отдельную нишу занимает TMBThanachart Bank, который делает акцент на цифровые каналы обслуживания и дистанционные процессы. Банк допускает первичное взаимодействие через мобильные и онлайн-платформы, что упрощает старт для компаний с простой структурой. При этом функционал ttb ограничен для сложных корпоративных и холдинговых моделей, а требования к комплаенсу остаются сопоставимыми с другими крупными банками. В практическом смысле выбор банка для иностранной компании определяется не универсальными рейтингами, а сочетанием опыта работы с иностранцами, внутренней комплаенс-политики и готовности банка сопровождать конкретную бизнес-модель.

Открыть счёт в Таиланде: пошаговая процедура для корпоративного клиента

Юридически корректное открытие счёта для компании начинается задолго до подачи заявления в банк. Пошаговая процедура открытия счёта в Таиланде предполагает предварительную оценку структуры бизнеса, бенефициаров и источников дохода. Без такого анализа даже формально полный пакет документов часто не приводит к положительному решению.

Первый этап связан с тем, как открыть счёт в Таиланде с учётом конкретной бизнес-модели. Анализируется юрисдикция регистрации компании, характер операций и необходимость использования резидентского или валютного счёта. На этом же этапе определяется перечень банков, готовых рассматривать конкретную структуру.

После выбора банка формируется комплаенс-пакет, который подаётся на внутреннюю проверку. Этапы открытия счёта в Таиланде включают идентификацию бенефициаров, подтверждение источников средств и описание деловой цели счёта. Банки сопоставляют заявленные операции с профилем компании и применяют собственные риск-модели.

Взаимодействие с отделением банка остаётся обязательным элементом процесса. Процедура открытия банковского счёта в Таиланде предполагает личное или формально уполномоченное присутствие представителей компании, а также предоставление оригиналов документов. На этом этапе возможны дополнительные запросы, не указанные в базовом чек-листе.

Шаги, которые формируют банковскую процедуру в Таиланде:

- предварительный комплаенс-анализ структуры компании;

- согласование типа счёта и валюты операций;

- подача и проверка корпоративных документов;

- интервью или уточняющие запросы со стороны банка;

- техническая активация счёта и доступов.

Завершающая стадия связана с подключением дистанционных сервисов и лимитов операций. После того как удалось открыть счёт в тайском банке, клиент получает доступ к e-banking, однако параметры переводов и конвертации часто устанавливаются индивидуально. Порядок открытия счёта в Таиланде не предполагает ускоренных процедур и требует закладывать дополнительное время на внутренние согласования.

Открыть счёт в Таиланде: сроки, риски и причины отказов

Практика последних лет показывает, что сроки открытия счёта в Таиланде для корпоративных клиентов редко укладываются в формальные ожидания, заявляемые на уровне консультаций. Даже при корректной структуре компании процесс занимает от двух до шести недель, а в отдельных случаях растягивается на более длительный период из-за внутренних проверок банка. На продолжительность влияет не только комплект документов, но и загруженность комплаенс-подразделений конкретного банка.

Ключевым фактором остаётся профиль риска клиента, который формируется банком самостоятельно. Открытие счёта в Таиланде для компаний с иностранным участием сопровождается углублённой проверкой бенефициаров, характера операций и предполагаемых потоков средств. При наличии трансграничных платежей банк анализирует соответствие заявленной модели требованиям валютного и налогового регулирования.

Наиболее распространённые причины, по которым фиксируется отказ в открытии счёта в Таиланде, связаны не с отсутствием документов, а с их содержанием. Банки оценивают экономический смысл присутствия компании в юрисдикции и сопоставляют его с заявленными функциями счёта. Несоответствие между деятельностью и предполагаемыми операциями приводит к отрицательному решению без раскрытия детальных мотивов.

В деловой практике отказ часто воспринимается как парадокс, когда разрешение на пребывание или ведение деятельности получено, а банковский счёт — нет. Сложность при открытии счёта в Таиланде объясняется тем, что миграционные и корпоративные разрешения не заменяют банковский комплаенс. Кредитные организации руководствуются собственными внутренними политиками, которые могут быть строже требований регуляторов.

В рамках оформления счета в банке Таиланда банки обращают внимание на совокупность обстоятельств, которые повышают или снижают риск проекта:

- непрозрачная структура владения или номинальные бенефициары;

- отсутствие подтверждённых контрактов или операционной истории;

- несоразмерность предполагаемых оборотов профилю компании;

- использование Таиланда как транзитной юрисдикции без локальной функции;

- расхождения между заявленной и фактической деятельностью.

Даже при положительном исходе сроки и условия обслуживания могут отличаться от первоначальных ожиданий. Банки вправе устанавливать индивидуальные лимиты, откладывать активацию отдельных функций или возвращаться к проверке при изменении профиля операций.

Заключение

Решение открыть счет в Таиланде для бизнеса требует точного понимания банковской логики и регуляторной среды, в которой работают кредитные организации. Тайская банковская система ориентирована на контроль рисков и экономическую обоснованность операций, что делает формальный подход неэффективным даже при наличии всех корпоративных разрешений.

Для компаний с международной структурой значение приобретает профессиональная помощь в открытии счёта в Таиланде, основанная на предварительном анализе модели бизнеса и ожиданий конкретного банка. Такой подход снижает вероятность отказов, сокращает сроки рассмотрения и позволяет выстроить обслуживание в рамках допустимых для банка параметров.

Источник: https://ybcase.com