Исследования компании Euromonitor International

По данным компании Euromonitor International, в 2006 году продажи выпечных и зерновых изделий в Восточной Европе составили $19,8 млрд. По сравнению с 2005 годом стоимость рынка увеличилась на 9,4%. Для сравнения: стоимость мирового рынка этой продукции в прошлом году выросла всего на 3,6%, составив $348 млрд.

Среди стран Восточной Европы российский рынок выпечных и зерновых изделий занимает наибольшую долю – на него приходится 38% восточноевропейского рынка в стоимостном выражении. Однако что касается подушевых расходов на рассматриваемую товарную группу, то в 2006 году лидировала Венгрия, где ежегодные затраты составили $110 на человека. В России же был отмечен один из самых низких показателей расходов – всего лишь около $53 на человека. Еще более низкий уровень среднедушевых расходов – $30 – был зафиксирован на Украине. Несмотря на это, в 2006 году Россия и Украина продемонстрировали самую лучшую в Восточной Европе динамику роста рынка по стоимости. Это связано в первую очередь с тем, что российский рынок пока нельзя назвать полностью насыщенным. Во-вторых, располагаемые доходы потребителей достаточно быстро растут, что обусловливает постепенное увеличение расходов на данную продукцию.

РЫНОК ВЫПЕЧНЫХ И ЗЕРНОВЫХ ИЗДЕЛИЙ

Компания Euromonitor International выделяет следующие товарные категории на рынке выпечной и зерновой продукции: хлебобулочные и мучные кондитерские изделия (хлеб, булочки, сладкая выпечка, пирожные/торты), сладкое/несладкое печенье, а также злаковые продукты, в том числе каши и хлопья для завтрака. В статье будет подробно рассматриваться сегмент хлебобулочных и мучных кондитерских изделий.

В 2006 году в России продажи выпечных и зерновых изделий в целом увеличились на 17% в текущих ценах с учетом инфляции. Общая стоимость рынка в этот период составила $7,5 млрд. Согласно прогнозам Euromonitor International, к концу 2007 года рынок выпечных и зерновых изделий вырастет еще на 14% в денежном выражении.

Рост объемных показателей в исследуемый период был достаточно медленным. Основными тенденциями рынка выпечных и зерновых изделий стало смещение интереса покупателей от неупакованной продукции к упакованной, желание потребителей приобретать высококачественные продукты, а также появление все большего числа новинок, позиционируемых как полезные для здоровья. Эти тенденции обусловили рост цен за единицу продукции и создали основу для увеличения продаж в стоимостном выражении.

Благодаря сегменту премиальных продуктов продажи печенья в 2006 году выросли почти на 7% в текущих ценах. Наибольший рост – 11% в текущих ценах – был отмечен в сегменте печенья с шоколадной глазурью, что было обусловлено проведением активных рекламных кампаний.

Продажи злаковых продуктов для завтрака в 2006 году выросли почти на 10% в текущих ценах. Это было вызвано увеличением спроса на полезные продукты питания, а также активным продвижением не только самих новинок, но и здорового образа жизни с акцентом на удобство потребления злаковых продуктов для завтрака. В результате у этой продукции сформировалась своя потребительская аудитория, состоящая в основном из молодежи, живущей в крупных городах.

ХЛЕБОБУЛОЧНЫЕ И МУЧНЫЕ КОНДИТЕРСКИЕ ИЗДЕЛИЯ

В 2006 году продажи выпечки – хлебобулочных изделий, сдобы, пирожных/тортов – выросли на 21% в текущих ценах и достигли $5,8 млрд. При этом показатели продаж в натуральном выражении не претерпели изменений по сравнению с предыдущим годом, что указывает на динамичный рост цен за единицу продукции. Согласно последним данным, в 2007 году ожидается рост этого рынка на 16% в текущих ценах.

В 2006 году самым крупным был сегмент хлебобулочных изделий – продажи этой продукции составили $5,2 млрд. Сегмент пирожных/тортов стал вторым по величине – продажи в нем составили $400 млн. Сегмент сдобной выпечки вышел на третье место со стоимостью продаж $227 млн.

Рост цен за единицу продукции был обусловлен «премиумизацией» рынка хлебобулочных и мучных кондитерских изделий, ростом цен на муку, а также увеличением числа небольших пекарен, расположенных в жилых районах и предлагающих более дорогую продукцию по сравнению с товарами, произведенными на крупных предприятиях.

Основной тенденцией для всех сегментов рынка стал переход от неупакованной продукции к упакованной. В течение последних лет доля выпечки в упаковке постоянно росла. В настоящее время она продолжает увеличиваться в отличие от доли товаров, предлагаемых без упаковки. Спрос на продукты, удобные для потребления, вынуждает производителей выпускать пирожные/торты и сдобу в промышленной упаковке. Кроме того, такая продукция может продаваться в большем числе торговых точек и розничных сетей благодаря более длительным срокам хранения, не свойственным продукции, изготавливаемой малыми пекарнями.

В 2006 году наибольшую долю рынка – 50,7% в стоимостном выражении – занимали упакованные хлебобулочные изделия промышленного производства (рис. 1). На втором месте с долей 38,6% располагались неупакованные хлебобулочные изделия, выпускаемые небольшими пекарнями.

Другой важной тенденцией, характерной для всех товарных групп, является выход на рынок новых продуктов с добавленной стоимостью. Отличительными чертами этих продуктов является высокое качество, использование экзотических ингредиентов, соответствие запросам на полезные продукты. В качестве примера такой продукции можно привести широкое распространение выпечки с цельными злаками. Еще одной тенденцией 2006–2007 годов стал растущий спрос на замороженные полуфабрикаты, которые требуют последующего выпекания. Эта продукция востребована как on-trade, так и off-trade каналами.

В 2006 году отличную динамику продаж – почти на 32% в текущих ценах – демонстрировал сегмент сдобной выпечки. Согласно прогнозам Euromonitor International, в 2007 году рост в этом сегменте составит 27%. Динамичное развитие было отмечено как в подсегменте упакованной, так и в подсегменте неупакованной продукции, что обусловлено широтой предлагаемого ассортимента. В натуральном выражении объемы продаж в обоих подсегментах увеличились более чем на 11%. Основными факторами, обеспечившими увеличение продаж сдобных выпечных изделий в 2006–2007 годах, стало увеличение спроса на упакованную продукцию. Быстрому развитию рынка также способствовали растущая покупательская способность населения, с одной стороны, и постоянные инновации со стороны производителей – с другой. Кроме того, произошел сдвиг в сторону потребления более дорогих видов выпечки. В 2006 году большая часть предлагаемого ассортимента приходилась на булочки и круассаны – их рыночные доли в стоимостном выражении составили соответственно 28 и 20%, причем доля круассанов в течение последних лет увеличивалась. Также значительные доли – по 9% рынка в стоимостном выражении – в прошлом году приходились на кексы и пончики.

Продажи упакованных и неупакованных пирожных/тортов в 2006 году выросли на 10%. Как и в других товарных категориях, рост был обеспечен увеличением продаж упакованной продукции – на 14% в текущих ценах. Рост цен за единицу продукции произошел благодаря экзотическим и сложным разновидностям пирожных и тортов. Ожидается, что в 2007 году на фоне роста потребления снеков увеличится стоимость порционных пирожных.

КОНКУРЕНТНОЕ ОКРУЖЕНИЕ

В 2006 году рынок хлебобулочных и мучных кондитерских изделий оставался слабо концентрированным, при этом 43% продаж пришлось на продукцию, выпущенную малыми пекарнями. Однако рынок быстро развивается, консолидационные процессы идут своим чередом, и в 2006–2007 годах многие компании продемонстрировали значительную активность. Особенно выделялись в этом отношении финский концерн Karl Fazer Oy AВ и группа компаний «Черемушки», которые активно увеличивали объемы производства и запускали новые виды продукции.

Ключевым игроком на рынке выпечных и зерновых изделий в целом в 2005–2006 годах являлась компания Karl Fazer, которой принадлежало 3% рынка в стоимостном выражении (рис. 2). В сегменте хлебобулочных и мучных кондитерских изделий этот производитель также занимал лидирующие позиции – на его долю пришлось 3,5 рынка в денежном выражении. Компания владеет четырьмя пекарнями на территории РФ, включая ОАО «Хлебный дом» (Санкт-Петербург). С 1997 года Karl Fazer инвестировал в свое российское производство около $100 млн. После обеспечения заметного присутствия на рынках крупнейших городов стратегические планы компании включают дальнейшую экспансию в регионы. Преимуществом Karl Fazer является серьезная финансовая поддержка, а также тот факт, что эта компания оказалась в ряду немногих иностранных игроков, рискнувших вложить средства в развитие российских хлебокомбинатов. Успешные контракты с сетевыми ритейлерами также способствовали росту компании. Помимо сильных позиций в сегменте хлеба, Karl Fazer контролирует значительные доли в сегментах сдобной выпечки и пирожных/тортов, где ему принадлежат соответственно 2 и 1,7% в стоимостном выражении.

В сегменте хлебобулочной продукции основными игроками в 2005–2006 году стали ОАО «Хлебный дом», ОАО «Каравай» (Санкт-Петербург) и ГК «Черемушки» – доля рынка каждого из этих игроков составила 4–2% в стоимостном выражении. Успехи этих производителей в сегменте хлеба обеспечили им сильные позиции на рынке хлебобулочных и мучных кондитерских изделий в целом.

Среди игроков, активно использующих инновации на рынке хлебобулочных и мучных кондитерских изделий, заметную роль в 2005–2006 годах играла компания «Боско-Л» (Москва). Предприятие известно своим хлебом с морской капустой и другими диетическими видами продукции. Компания разделила злаковые виды хлеба на целевые сегменты – для мужчин, женщин, детей. Такая активная инновационная стратегия является реакцией на жесткую конкуренцию на рынках крупных городов, особенно Москвы.

Основной тенденцией прошедшего года является развитие пекарен при магазинах. Ожидается, что это направление будет развиваться и в ближайшие годы. В 2006 году почти 15% выпечных и зерновых изделий было продано через супермаркеты и дискаунтеры. Небольшие несетевые магазины по-прежнему обеспечивают львиную долю продаж этой продукции. Однако в будущем доли этого формата в продажах сократятся, что будет обусловлено активным развитием супер- и гипермаркетов.

ПРОГНОЗЫ РАЗВИТИЯ РЫНКА

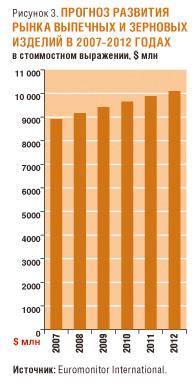

Согласно прогнозам компании Euromonitor International, в 2007–2012 годах в стоимостном выражении будет происходить рост рынка выпечных и зерновых изделий (рис. 3).

Что касается хлебобулочных и мучных кондитерских изделий, то в период с 2007 по 2011 годы в силу сокращения потребителями доли углеводов в рационе ожидается снижение объемных показателей продаж этой продукции. Несмотря на это, перспективы роста рынка в стоимостном выражении выглядят достаточно заманчиво для производителей. К 2011 году прогнозируется увеличение продаж в стоимостном выражении более чем на 20% в текущих ценах с учетом инфляции. Факторами, обеспечивающими этот рост, станут спрос на удобную в потреблении качественную премиальную продукцию во всех подсегментах рынка. Основными трендами указанного периода станет рост интереса к здоровому образу жизни, а также развитие продуктов private label и широкое распространение пекарен при магазинах.

Наиболее динамичное развитие в 2007–2011 годах ожидается в сегменте сдобной выпечки: к 2011 году он вырастет на 40% в стоимостном выражении. В основном это будет происходить за счет порционных и экзотических разновидностей продукции с качественными и полезными для здоровья ингредиентами.